11.4. Критерії оптимальності в податковому плануванні

Критерії оптимальності в податковому плануванні займають особливе місце, оскільки на їх основі здійснюється вибір найбільш доцільного варіанта оподаткування (проекту податкового планування).

Проект податкового планування — це модель альтернативного варіанта оподаткування, що включає: опис схеми податкового планування (податкової схеми); просторово-геометричне розташування сукупності елементів податкової схеми і зв´язків між ними (топологію податкової схеми); склад ресурсів, необхідних для практичної реалізації схеми; обмеження й ризики податкової схеми, а також математичну модель розрахунку економічного ефекту від її використання.

Можна виділити три види проектів податкового планування:

1) основні — проекти з оптимальними показниками, на яких ґрунтуються заходи податкового планування;

2) резервні — проекти з показниками меншої ефективності, ніж в основних проектах, які використовуються у випадку виникнення труднощів з реалізацією основного проекту;

3) аварійні — проекти, спрямовані на відстрочення податкових платежів, що використовуються у разі виникнення проблемних ситуацій з реалізацією податкового плану (базуються на методі відстрочення податкового платежу).

Крім топології податкової схеми проект податкового планування включає також показники ризиків, обмежень і прибутковості проекту, які можна віднести до критеріїв оптимальності в податковому плануванні.

Дослідженням критеріїв оптимальності в податковому плануванні займалися багато вітчизняних і закордонних учених18, однак поки що не вироблено єдиного підходу до їх визначення. Зокрема, в літературі виділяють такі критерії оптимальності в податковому плануванні:

— мінімум податкових платежів протягом податкового періоду;

— мінімум податкових платежів за весь період функціонування підприємства (проектний підхід);

— забезпечення рівномірності формування податкових зобов´язань відповідно до наявних фінансових ресурсів (підхід залежить від фінансових потоків) при забезпеченні запланованого рівня прибутку;

— максимум фінансового результату при обмеженні максимальної суми податків, що сплачуються, або максимально припустимого збільшення податкових платежів на одиницю приросту фінансового результату19.

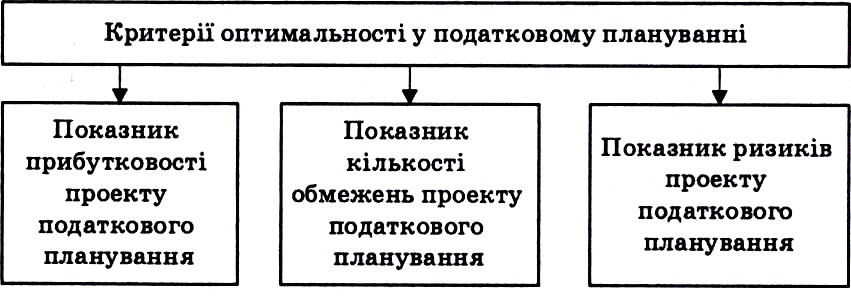

На практиці можуть використовуватися будь-які з цих критеріїв, оскільки критерії оптимальності залежать від цільових установок керівництва підприємства. Водночас на нашу думку доцільно виділити такі основні критерії оптимальності в податковому плануванні (рис. 11.8).

Рис. 11.8. Критерії оптимальності в податковому плануванні

Із представлених на рис. 11.8 критеріїв оптимальності показник прибутковості проекту податкового планування (ПП) має прямувати до максимального значення /(/7І7)шах; показник кількості обмежень проекту податкового планування (ПРО) — до мінімального значення f(nPO) -> min, показник ризиків проекту податкового планування (Р) — до мінімального значення f(P) min.

Розглянемо ці критерії детальніше.

![]()

де Д — дохід від проекту податкового планування, грн;

Р — витрати на проект податкового планування, грн;

ЧП — чистий прибуток від проекту податкового планування, грн.

Розрахунок показника прибутку від проекту податкового планування необхідно здійснювати з урахуванням часового фактору (з використанням механізму дисконтування), оскільки такий порядок більш точно виражає реальний прибуток підприємства. Наприклад, якщо розглядаються два альтернативних варіанти оподаткування з різним строком фактичного одержання коштів (доходу), то для підприємства може бути більш вигідно здійснити за той самий строк кілька операцій з меншою сумою прибутку, ніж одну операцію з більшою сумою прибутку. Ефект у цьому випадку буде досягатися за рахунок одержання додаткового прибутку від збільшення оборотності коштів.

Обмеження в податковому плануванні — це умови, які встановлюють межі реалізації проекту податкового планування.

Обмеження можуть бути внутрішніми й зовнішніми.

Приклад внутрішнього обмеження.

Підприємство, що застосовує загальну систему оподаткування, має на балансі їдальню, у якій харчуються працівники підприємства, сплачуючи вартість страви, рівну її собівартості. У зв´язку з тим, що їдальня перебувала на балансі підприємства до 1 липня 1997 p., підприємство не може віднести до складу валових витрат вартість витрачених на приготування страв компонентів. До того ж у зв´язку з тим, що ціна реалізації страв нижча від справедливої, то оподаткування податком на прибуток операцій із працівниками-неплатниками буде здійснюватися за завищеною вартістю. У зв´язку з цим виникла необхідність оптимізувати діяльність їдальні.

Як один із проектів оптимізації було запропоновано виділити їдальню у вигляді окремої юридичної особи, яка буде здійснювати продаж страв працівникам з використанням або спрощеної, або загальної системи оподаткування.

Бухгалтер відхилив цю пропозицію на підставі того, що знов створеному підприємству не вистачить прибутку для забезпечення власного адміністративного апарату — тобто було висунуто внутрішнє обмеження (прибуток від діяльності ), яке обмежувало реалізацію проекту.

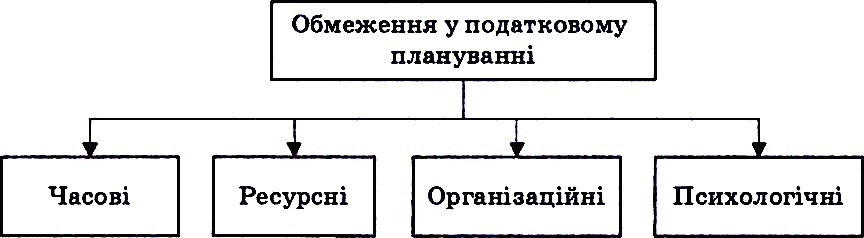

Види можливих обмежень у податковому плануванні наведено на рис. 11.9.

Рис. 11.9. Обмеження у податковому плануванні

Часові обмеження обумовлені тим, що реалізація проекту податкового планування займає певний проміжок часу, тому заходи щодо оптимізації, розраховані на тривалий період, можуть не підійти для короткострокової оптимізації податкових платежів, і навпаки.

Тому при розробці критеріїв оптимізації необхідно встановити еталонні й припустимі значення часових категорій для реалізації короткострокових, середньострокових і довгострокових заходів податкового планування і враховувати їх при аналізі відповідних варіантів оптимізації.

Ресурсні обмеження пов´язані з тим, що кожний проект потребує певних витрат матеріальних, трудових та інших ресурсів, які підприємство може використовувати в обмеженій кількості. У зв´язку з цим у податковому плануванні необхідно враховувати фактор забезпеченості ресурсами й установити параметри еталонних і припустимих ресурсних витрат на проект.

Організаційні обмеження обумовлюються організаційними характеристиками реалізації проекту податкового планування. Вони можуть мати різну спрямованість. Наприклад, організаційні обмеження за територіальною ознакою можуть бути пов´язані з неможливістю розташування підприємства в офшорній зоні, за технологічною ознакою — відмовою партнера від зміни форм договірних відносин і т. п.

Психологічні обмеження пов´язані з особливостями особистого ставлення посадових осіб-виконавців до розробки й реалізації конкретного проекту податкового планування. Через негативне ставлення фіскальних органів до заходів податкового планування у посадових осіб підприємства може спостерігатися психологічне несприйняття проектів податкового планування, які з їхнього погляду можуть викликати негативну реакцію органів контролю. При цьому суб´єктивне сприйняття працівників може бути неадекватним рівню ризику, однак така реакція буде перешкоджати реалізації розробленого проекту.

Особливе місце серед критеріїв оптимальності в податковому плануванні займають критерії ризиків.

У літературі з податкового планування переважно розглядається один вид ризиків — податковий ризик, при цьому автори його визначають по-різному20. На нашу думку слід розрізняти поняття ризику в податковому плануванні й податкового ризику.

Ризик у податковому плануванні можна визначити як можливість настання подій з негативними наслідками в результаті прийняття рішень з податкового планування, а податковий ризик як фінансовий ризик, пов´язаний з можливістю настання подій з негативними наслідками щодо обчислення і сплати податкових платежів.

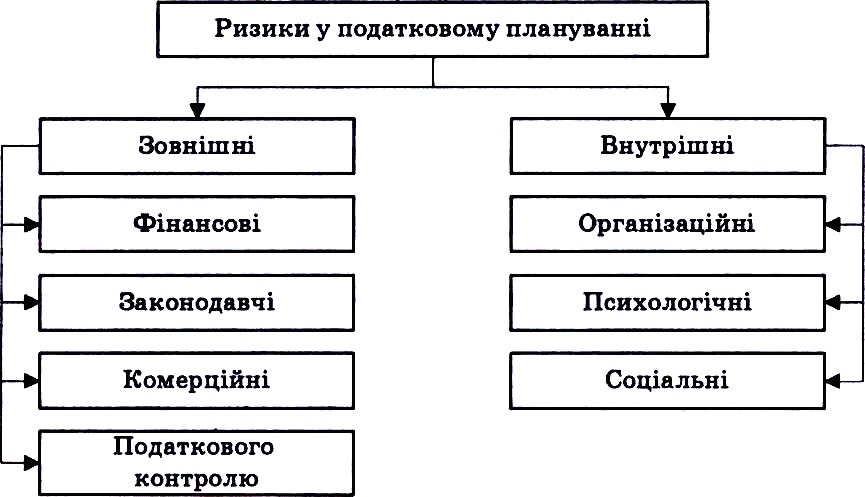

У літературі трапляються різні підходи до класифікації ризиків21, але найбільш прийнятним вважаємо розподіл ризиків на зовнішні та внутрішні. На основі цього підходу ризики в податковому плануванні класифікують так (рис. 11.10).

Рис. 11.10. Класифікація ризиків у податковому плануванні

До фінансових ризиків у податковому плануванні можна віднести сукупність видів ризиків, пов´язаних з можливістю настання подій, які призводять до втрати фінансових ресурсів підприємства. При цьому в податковому плануванні слід враховувати не тільки фінансові ризики, обумовлені втратою коштів у вигляді податків або фінансових санкцій (податкові ризики), а й будь-які інші фінансові ризики, зокрема інвестиційний, інфляційний, процентний, валютний, депозитний, кредитний та інші види ризиків.

Законодавчі ризики обумовлені можливістю змін законодавчих і нормативних актів, які регулюють умови оподаткування операцій (наприклад, зміни умов надання податкових пільг, видів податків, ставок податків тощо).

Комерційні ризики в податковому плануванні пов´язані з можливістю виникнення конфліктних ситуацій з контрагентами в результаті перекладання на них додаткових податкових зобов´язань без узгодження.

Ризики податкового контролю можна визначити як ризики, пов´язані з можливістю залучення до відповідальності підприємство або його посадових осіб, що не має характер фінансових санкцій. До таких санкцій, зокрема, відносять адміністративні санкції, кримінальну відповідальність, адміністративний арешт активів підприємства тощо.

Крім того, до ризиків податкового контролю можна віднести ризик, пов´язаний з можливістю збільшення кількості перевірних заходів органами контролю, що призводить до додаткових перешкод у роботі підприємства.

Організаційні ризики в податковому плануванні обумовлені можливими труднощами організаційного втілення проекту податкової оптимізації. Наприклад, при обранні варіанта оптимізації з утворенням структури-сателіта можуть виникнути труднощі з пошуком засновників сателіта й т. п.

Психологічні ризики — це ризики, обумовлені психологічним ставленням осіб до заходів податкового планування. Зокрема в осіб, задіяних у заходах податкового планування, може спостерігатися неадекватне сприйняття суті пропонованих заходів. Так, у деяких варіантах податкового планування оптимізація податкових платежів досягається за рахунок зміни первісної форми взаємин, але задіяні в них особи можуть не вникнути в сутність змін і при перевірці підтвердити наявність первісної форми операцій. У результаті нова форма угоди може бути визнана фіктивною або удаваною з відповідними негативними наслідками для підприємства.

Соціальні ризики в податковому плануванні пов´язані з можливістю виникнення конфліктних ситуацій із працівниками підприємства в результаті проведення заходів податкового планування. Наприклад, зміна структури заробітної плати для цілей оптимізації внесків до пенсійного фонду призводить до скорочення суми внесків, яка перераховується за працівників. У результаті працівники втрачають у майбутньому певну частину пенсії, що може викликати негативну реакцію з їхнього боку.

Оптимальний проект податкового планування можливо вибрати на основі інтегрального показника оптимальності, який обчислюється за формулою

It=Kr ПРі +K2´Bl+Ks- ВОі , (11.4)

де ІС, К2 К3 — коефіцієнти значущості, за якими визначаються ранги показників прибутковості, безризиковості й відсутності обмежень проектів податкового планування;

— показник безризиковості і-го проекту податкового планування;

BOt — показник відсутності обмежень для і-го проекту податкового планування.

Коефіцієнти значущості визначаються методом експертних оцінок, однак за ситуації, коли здійснити їх з якихось причин неможливо (наприклад, немає можливості звернутися до експерта з відповідною кваліфікацією), інтегральний показник оптимальності можна визначити так:

Іі=ПріБі-ВОі. (11.5)

Розрахунок показника безризиковості і-то проекту податкового планування здійснюється за формулою:

Показник відсутності обмежень за і-м проектом податкового планування (БО.) визначається:

де O1 — кількість обмежень 1-го проекту податкового планування;

On — кількість обмежень га-го проекту податкового планування;

Оі — кількість обмежень і-го проекту податкового планування.

Розрахунок показника відсутності обмежень має такі етапи:

1) визначається кількість обмежень за кожним з розглянутих проектів;

2) обирається проект, який містить максимальну кількість обмежень;

3) методом зіставлення кількості обмежень за кожним проектом з максимальною кількістю обмежень обирається проект з мінімальними обмеженнями.

Проілюструємо це на прикладі.

Припустимо, що аналізується кількість обмежень за трьома проектами податкового планування, з яких 1-й проект містить п´ять обмежень, 2-й — два обмеження, 3-й — шість обмежень. Отже, максимальна кількість обмежень — шість.

Показник відсутності обмежень за заданих умов складе:

![]()

Таким чином, можна зробити висновок, що з розглянутих проектів оптимальним є другий, у якого показник відсутності обмежень має найбільше значення (0,66).

Проектом з оптимальними показниками буде вважатися проект, у якого інтегральний показник оптимальності складе максимальне значення І = maxf/j.../ )... Таким чином, оптимальність у податковому плануванні передбачає максимізацію прибутковості за умови мінімізації ризиків і кількості обмежень і-го проекту податкового планування.

За результатами аналізу проектів за критеріями оптимальності обираються основні проекти з оптимальними показниками, резервні та аварійні й складається податковий план. При цьому у випадку використання локальних схем оптимізації у проектах податкового планування доцільно спочатку розрахувати суму зекономлених платежів за статичними схемами, а іншу суму бажаної економії податкових платежів досягти за рахунок використання динамічних схем оптимізації. Такий підхід дає додаткові можливості проведення коригування податкових планів у випадку змін прогнозних даних бюджетів за рахунок регулювання відсотка економії податкових платежів у схемах, пов´язаних з дохідними операціями підприємства.

На основі відібраних проектів податкового планування розробляється податковий план підприємства. Форма і періодичність складання податкового плану обирається на розсуд керівництва підприємства, однак для цілей здійснення моніторингу поточні плани доцільно розробляти з розрахунку на місячний період з подекадною розбивкою, а показники податкового плану доповнити показниками основних операцій, на підставі яких здійснювався розрахунок податкових платежів, і строками сплати податкових платежів.

����������� �� ����� | �����������

���� ����� �� ����� ���:

Банківський менеджмент

Менеджмент гостиниц и ресторанов

ПОДАТКОВИЙ МЕНЕДЖМЕНТ

Менеджмент якості

Маркетинг

Організація праці менеджера

Основи менеджменту

Культура ділового спілкування менеджера