10.3. Особливості бюджетування окремих податків

Бюджетування податків має низку відмінних рис, які виражаються, зокрема, в тому, що для визначення сум планових податкових платежів окрім вартісних показників операційних бюджетів підприємства необхідно мати дані щодо форм майбутніх договірних взаємин підприємства, які визначаються керівництвом при сприянні юридичного відділу підприємства.

Таким чином, у бюджетуванні податків використовується інформація практично всіх підрозділів підприємства.

Специфіка бюджетування проявляється також у тому, що в процесі господарської діяльності підприємства, як правило, сплачуються кілька видів податкових платежів, розрахунок яких ґрунтується на різних показниках діяльності. Наприклад, для визначення податку із власників транспортних засобів використовують дані про склад транспортних засобів, які перебувають на балансі підприємства, комунального податку — показники чисельності працівників підприємства й т. п., причому при розрахунку деяких податкових платежів можуть використовуватися дані про суми інших податкових платежів.

Так, зокрема в розрахунку податку на прибуток використовують показники податків, що включаються до складу валових витрат підприємства (податку на землю, податку із власників транспортних засобів, комунального податку й т. п.). До того ж підприємства можуть використовувати як загальну, так і спрощену систему оподаткування, і, відповідно, сплачувати різні види податкових платежів, у результаті чого форма і склад бюджетів податків також будуть відрізнятися.

Слід також врахувати, що для розрахунку показників бюджетів податкових платежів використовують дані практично всіх операційних бюджетів підприємства. Зокрема, основою для розрахунку бюджетів податків є показники бюджетів: продажу, закупівлі матеріалів (товарів), прямих витрат на оплату праці, виробничих накладних витрат, витрат на збут, адміністративних витрат, капітальних інвестицій тощо.

Крім того, при складанні бюджетів податків необхідно також звернути увагу на те, що більшість податків підприємства, обчислених за звітний період, сплачуються в наступному звітному періоді. У зв´язку з цим дані бюджетів податків звітного періоду відображаються в бюджетному звіті про рух грошових коштів наступного звітного періоду, тобто спостерігається своєрідний ефект "зсуву". Наприклад, передбачений у бюджеті за 1-й квартал 2007 р. податок на прибуток підлягає сплаті в 2-му кварталі 2007 p., що вплине на відплив коштів (бюджетний звіт про рух грошових коштів) у 2-му кварталі 2007 р.

У сучасних умовах на бюджетуванні податків позначається також динамізм податкового законодавства, у зв´язку з чим чинний на момент складання бюджетів податків порядок оподаткування згодом доводиться переглядати й за необхідності коригувати залежно від обставин, що змінилися, тобто доводиться здійснювати постійний моніторинг бюджетів податків. Ці особливості безпосередньо впливають на порядок складання будь-яких бюджетів податків підприємства.

Приклад бюджетування податків

Для наочності продемонструємо порядок складання бюджетів підприємства на прикладі. Припустимо, що підприємство, яке займається оптовим продажем товарів, використовує загальну систему оподаткування і є платником таких видів податків: податку на землю, комунального податку, внесків на соціальне страхування, податку на прибуток і ПДВ.

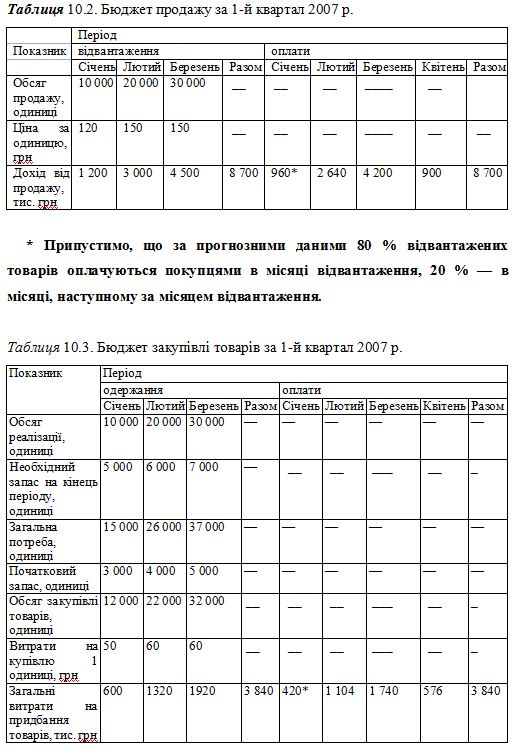

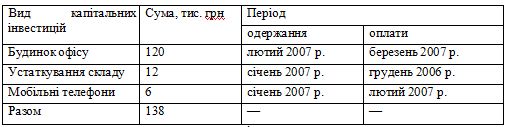

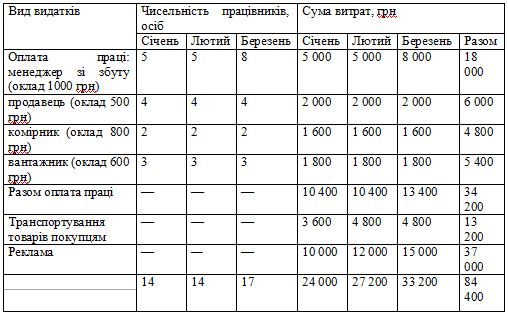

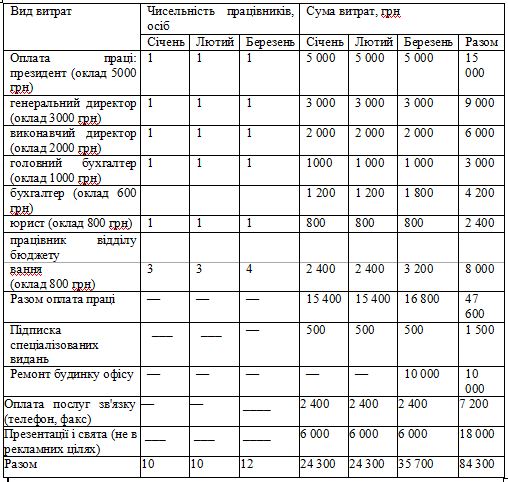

Для зручності доповнимо показники операційних бюджетів підприємства даними про рух грошових коштів (табл. 10.2—10.6).

На підставі показників операційних і фінансових бюджетів підприємства складемо бюджет податків за 1-й квартал 2007р.

Бюджет податку на землю

Складається на підставі даних бюджету капітальних інвестицій та інформації про земельні ділянки, які перебувають у власності підприємства на момент складання бюджету підприємства. Припустимо, що станом на 1 січня 2007 р. у власності підприємства перебували земельні ділянки, сумарна грошова вартість яких склала 120 тис. грн.

Бюджетом капітальних інвестицій передбачено придбання будинку під офіс, що приведе до збільшення площі земельних ділянок.

Для складання бюджету необхідно мати у розпорядженні прогнозні дані щодо грошової оцінки земель під придбаним будинком. Припустимо, що цей показник становить 60 тис. грн.

У результаті податок на землю за 1-й квартал 2007 р. буде обчислюватися з урахуванням грошової вартості землі, що є в наявності станом на 1 січня 2007 p., і земельних ділянок, придбаних у 1-му кварталі 2007 р.

При складанні бюджету податку на землю слід також врахувати, що ставки податку на землю можуть змінюватися згідно з Законом "Про державний бюджет" на відповідний звітний рік. Тому якщо на момент здійснення бюджетування ставки податку на землю на майбутній рік не відомі, бюджет податку на землю можна скласти на підставі ставок, які діють у періоді бюджетування з наступним коригуванням раніше розрахованої суми.

У 2006 р. ставка податку на землю для земель зі здійсненою грошовою оцінкою становила 1 % від грошової оцінки землі, податок підлягав сплаті протягом 30 календарних днів, наступних за звітним місяцем.

* Припустимо, що за прогнозними даними 70 % товарів буде оплачуватися постачальниками в місяці отримання, 30 % — в місяці, наступному за місяцем отримання.

Таблиця 10.4. Бюджет капітальних інвестицій за 1-й квартал 2007 р.

Таблиця 10.5. Бюджет видатків на збут за 1-й квартал 2007 р.

Таблиця 10.6. Бюджет адміністративних видатків за 1-й квартал 2007 р.

Таким чином, річна сума податку за ділянки, що перебувають у власності підприємства станом на 1 січня 2007 р. становить 120 000 • 1 % = 1200 грн, місячна — 1200 : 12 = 100 грн.

Річна сума податку за ділянку, яку заплановано придбати в лютому, дорівнює 60 000 • 1 % = 600 грн, місячна — 600 : 12 = = 50 грн. Однак у зв´язку з тим, що земельну ділянку планується придбати в лютому 2007 p., податок на землю за нею буде нараховуватися з лютого 2007 р.

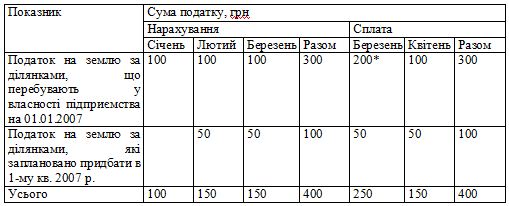

На підставі наведених даних складемо бюджет податку на землю (табл. 10.7).

З даних табл. 10.7 видно, що сплата податку на землю в розмірі 250 грн відбудеться в 1-му кварталі 2007 p., 150 грн — в 2-му кварталі 2007 р.

Отже, відплив коштів на сплату податку на землю в податковому платіжному календарі відобразиться в розмірі 250 грн в 1-му кварталі, 150 грн — в 2-му кварталі 2007 р.

Бюджет комунального податку

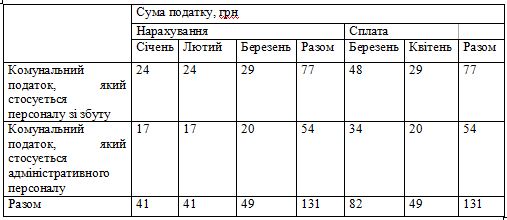

Для розрахунку бюджетної суми комунального податку (табл. 10.8) використовують дані про чисельність працівників підприємства з бюджетів витрат на збут і адміністративних витрат підприємства.

Оскільки комунальний податок відноситься до місцевих податків, базу оподаткування, ставки й період його сплати встановлюють місцеві органи самоврядування.

У наведеному прикладі припускаємо, що базою обкладання комунального податку є середньооблікова чисельність штатних працівників підприємства, ставка — 10% від розрахункового фонду оплати праці, що розраховується шляхом множення кількості працівників на неоподатковуваний мінімум доходів громадян, період сплати — місяць.

Оскільки в січні—лютому чисельність працівників не змінювалася, сума комунального податку в цих періодах буде однаковою.

1. Комунальний податок, який стосується персоналу зі збуту:

за січень (лютий) — 14 • 17 • 10 % = 23,8 грн;

за березень — 17 • 17 • 10 % = 28,9 грн.

2. Комунальний податок, який стосується адміністративного персоналу:

Таблиця 10.7. Бюджет податку на землю за 1-й квартал 2007 р.

* Оскільки в лютому 2007 р. 28 календарних днів, граничний строк сплати податку на землю за січень 2007 р. припадає на 2 березня 2007 р.

Таблиця 10.8. Бюджет комунального податку за 1-й квартал 2007 р.

за січень (лютий) — 10 • 17 • 10 % =17 грн; за березень — 12 • 17 • 10 % = 20,4 грн.

Згідно з табл. 10.8 сплата комунального податку в розмірі 82 грн відобразиться в податковому платіжному календарі підприємства за 1-й квартал, 49 грн — за 2-й квартал 2007 р.

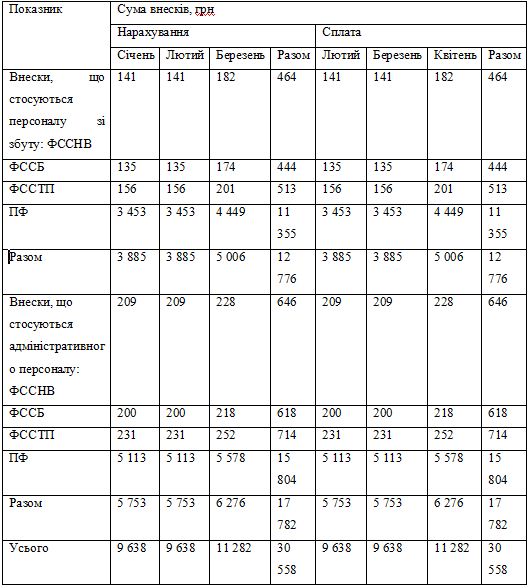

Бюджет внесків на загальнообов´язкове державне соціальне страхування

Внески на соціальне страхування розраховуються від сум фонду оплати праці працівників і містять у собі внески до Фонду соціального страхування від нещасних випадків (ФССНВ), Фонду соціального страхування на випадок безробіття (ФССБ), Фонду соціального страхування з тимчасової втрати працездатності (ФССТП), Пенсійного фонду (ПФ).

Для розрахунку бюджетної суми внесків на соціальне страхування використовуються дані про заробітну плату працівників підприємства з бюджету витрат на збут і адміністративних витрат підприємства.

При цьому потрібно врахувати, що база оподаткування внесків на соціальне страхування обмежується встановленою законодавством максимальною величиною, і з суми, яка її перевищує, внески не нараховуються.

Роботодавці (страхувальники) перераховують до фондів два види внесків: внески роботодавців (нарахування) і застрахованих осіб-працівників (утримання). Оскільки до внесків роботодавців відносять тільки нарахування, бюджетування внесків на соціальне страхування, як правило, здійснюється тільки в частині нарахувань на фонд оплати праці.

Перед складанням бюджету внесків на соціальне страхування слід ознайомитися з формами договірних відносин підприємства з фізичними особами, оскільки фізичні особи можуть працювати (надавати послуги підприємству) як за трудовим, так і за цивільно-правовим договором. У першому випадку на витрати з оплати праці будуть нараховуватися всі внески на соціальне страхування, у другому — тільки внески до Пенсійного фонду.

У наведеному прикладі припускаємо, що всі фізичні особи працюють за трудовими договорами, термін виплати заробітної плати (перерахування внесків) — 5-те число місяця, наступного за звітним. Ставки внесків на соціальне страхування в 2007 p. становитимуть: за внесками до ФССНВ — 1,36 %6 , ФССБ — 1,3 %, ФССТП — 1,5 %, ПФ — 33,2 % від фонду оплати праці, а максимальна величина доходу, з якого стягуються внески на соціальне страхування — 7875 грн.

Оскільки заробітна плата в січні—лютому не відрізнялася, розмір внесків до фондів соціального страхування за ці місяці буде становити однакову суму.

1. Сума внесків до ФССНВ:

— з ФОП персоналу зі збуту:

за січень (лютий) — 10 400 • 1,36 : 100 = 141,44 грн; за березень — 13 400 • 1,36 : 100 = 182,24 грн;

— з ФОП адміністративного персоналу:

за січень (лютий) — 15 400 • 1,36 : 100 = 209,44 грн; за березень — 16 800 • 1,36 : 100 = 228,48 грн.

2. Сума внесків до ФССБ:

— з ФОП персоналу зі збуту:

за січень (лютий) — 10 400- 1,3 : 100 = 135,2 грн; за березень — 13 400 - 1,3:100 = 174,2 грн;

— з ФОП адміністративного персоналу:

за січень (лютий) — 15 400 • 1,3 : 100 = 200,2 грн; за березень — 16 800 • 1,3 : 100 = 218,4 грн.

3. Сума внесків до ФССТП:

— з ФОП персоналу зі збуту:

за січень (лютий) — 10 400 • 1,5 : 100 = 156 грн; за березень — 13 400 • 1,5 : 100 = 201 грн;

— з ФОП адміністративного персоналу:

за січень (лютий) — 15 400 • 1,5 : 100 = 231 грн; за березень — 16 800 • 1,5 : 100 = 252 грн.

4. Сума внесків до ПФ:

— з ФОП персоналу зі збуту:

за січень (лютий) — 10 400 • 33,2 : 100 = 3452,8 грн; за березень — 13 400 • 33,2 : 100 = 4448,8 грн;

— з ФОП адміністративного персоналу:

за січень (лютий) — 15 400 • 33,2 : 100 = 5112,8 грн; за березень — 16 800 • 33,2 : 100 = 5577,6 грн.

За нормами чинного законодавства більшість внесків на соціальне страхування підлягає сплаті в момент одержання коштів на оплату праці. Заробітна плата, як правило, виплачується два рази на місяць, однак, порядок перерахування внесків з авансових виплат Фонди соціального страхування трактують по-різному. У нашому прикладі для того, щоб спростити бюджетування, припустимо, що внески із заробітної плати за звітний місяць сплачуються в момент одержання коштів за другу половину місяця (5-го числа місяця, наступного за звітним). Результати розрахунку бюджету внесків на соціальне страхування наведено в табл. 10.9.

З таблиці 8 можна побачити, що відплив коштів із внесків на соціальне страхування в сумі 9638 + 9638 = 19 276 грн відобразиться в податковому платіжному календарі підприємства за 1-й квартал 2007 p., 11 282 грн — за 2-й квартал 2007 р.

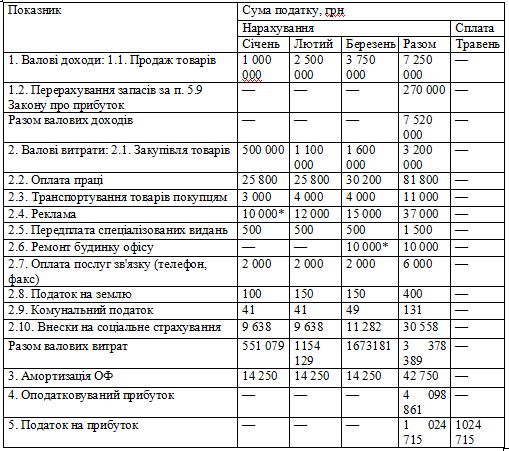

Бюджет податку на прибуток

Складаючи бюджет податку на прибуток, використовують дані бюджетів продажу, закупівлі товарів, капітальних інвестицій, витрат на збут, адміністративних витрат, бюджетів податків, що включаються до складу валових витрат і ПДВ, додаткова інформація про форми договірних відносин, податкового статусу партнерів підприємства, складу основних фондів підприємства, податкових збитках за попередній період і т. п.

Припустимо, що за умовами прикладу відносини з продажу й придбання товарів ґрунтуються на договорах купівлі-продажу, при цьому всі партнери є платниками податку на прибуток і ПДВ, підприємство планує здійснювати тільки оподатковувані ПДВ операції, податкових збитків за результатами попередніх звітних періодів немає, ставка податку на прибуток — 25 % оподатковуваного прибутку підприємства.

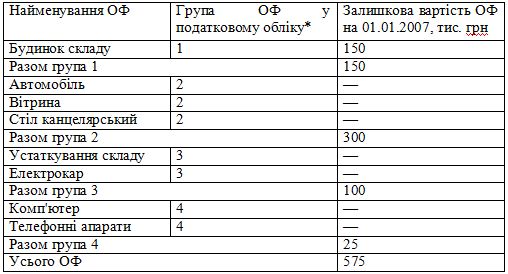

Залишкова вартість основних фондів (ОФ) в обліку з податку на прибуток станом на 1 січня 2007 р. наведена в табл.10.10.

Дані про залишкову вартість ОФ використовують для розрахунку податкової амортизації за звітний період і визначення суми ремонтних витрат, що включаються до валових витрат підприємства.

Гранична сума включення ремонтних витрат до валових витрат підприємства розраховується за формулою

Таблиця 10.9. Бюджет внесків на соціальне страхування за 1-й квартал 2007 р.

Таблиця 10.10. Склад основних фондів підприємства станом на 01.01.2007

* 3 метою спрощення припустимо, що всі ОФ були придбані новими після 01.01.2004, і амортизація на них нараховується за збільшеними ставками.

(Ю.1)

де Ргв — гранична сума витрат на ремонт, що включається до валових витрат підприємства, грн;

ОФ — залишкова вартість всіх груп ОФ станом на 1 січня бюджетного року, грн;

Нм — норматив включення ремонтних витрат до валових витрат підприємства, %.

За умовами прикладу гранична сума віднесення ремонтних витрат до валових витрат становить: 575 000 • 10 : 100 = = 57 500 грн, отже, до валових витрат можна віднести всю суму (10 000 грн) запланованих витрат на ремонт будинку офісу.

Перед складанням бюджету з податку на прибуток також слід проаналізувати всі види витрат на відповідність критеріям включення їх до складу валових витрат.

За даними прикладу проведений аналіз на відповідність критеріям валових витрат показує, що не включаються до валових витрат і не відображаються в бюджеті з податку на прибуток витрати на презентації і свята не в рекламних цілях у сумі 18 000 грн.

Складаючи бюджет з податку на прибуток, слід врахувати суму перерахування товарно-матеріальних цінностей відповідно до пп. 5.9 Закону "Про оподаткування прибутку підприємств", що визначається за результатами звітного періоду (у розглянутому випадку — кварталу): 7000 • 60 - 3000 • 50 = = 270 000 грн.

Сума амортизації ОФ за місяць розраховується так:

(150 000 • 2 : 100 + 300 000 • 10 : 100 + 100 000 • 6 : 100 + + 25 000 • 15 : 100) : 3 = 42750 : 3 = 14 250 грн.

До валового доходу і валових витрат включаються суми за виключенням ПДВ. Наприклад, сума валових доходів за січень визначається так: 1 200 000 : 120 • 100 = 1 000 000 грн, а валових витрат на закупівлю товарів — 600 000 : 120 • 100 = = 500 000 грн.

Витрати на оплату праці включають заробітну плату адміністративного персоналу і персоналу зі збуту, і зокрема за січень вони розраховуються так: 10 400 + 15 400 = 25 800 грн.

До транспортних витрат можуть включатися різні види витрат, наприклад, оренда автомобілів, витрати на пальномастильні матеріали (ПММ) для автомобілів, відрядні витрати експедитора й водія й т. п. З метою спрощення припустимо, що в наведеному прикладі транспортні витрати складаються з витрат на ПММ для вантажних автомобілів. Тоді до валових витрат за умови одержання податкових накладних включають суму без ПДВ, зокрема, за січень: 3600 : 120 • 100 = 3000 грн.

Аналіз даних щодо бюджету податку на прибуток показує, що податок на прибуток становить найбільш істотну частину витрат підприємства й може привести до відпливу коштів у 2-му кварталі 2007 р. у розмірі 1 024 715 грн (табл. 10.11).

Таблиця 10.11. Бюджет податку на прибуток за 1-й квартал 2007 р.

* Для спрощення припустимо, що в ці витрати не включалися суми ПДВ

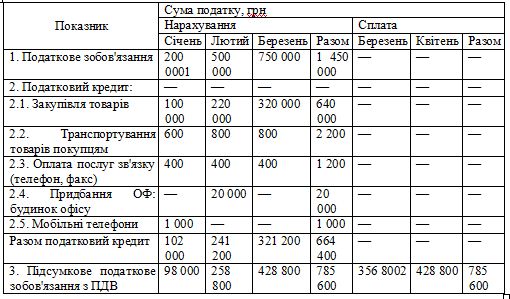

Бюджет податку на додану вартість

Бюджет ПДВ складається на підставі даних бюджетів продажу, закупівель товарів, бюджету податку на прибуток, інформації про форми договірних відносин і податковий статус партнерів.

Зокрема, перед відображенням у бюджеті ПДВ податкового кредиту необхідно проаналізувати інформацію про те, чи є контрагенти платниками ПДВ, чи відносяться витрати до господарської діяльності підприємства, дату (період) настання першої події з ПДВ, чи відповідають ціни на реалізовану продукцію рівню звичайних цін.

Так, за умовами розглянутого прикладу не пов´язані з господарською діяльністю витрати на презентації й свята не в рекламних цілях, за якими не надається право на податковий кредит з ПДВ. Не включається до податкового кредиту за 1-й квартал 2007 р. ПДВ з придбаного устаткування складу, тому що перша подія — оплата складу відбулася в 4-му кварталі 2006 p., і, відповідно в цьому періоді виникло право на податковий кредит з ПДВ.

Оскільки підприємства можуть сплачувати ПДВ щомісячно або поквартально, бюджет ПДВ може складатися з помісячною або поквартальною розбивкою. У наведеному прикладі припускаємо, що підприємство має місячний базовий податковий період з ПДВ і ціни на реалізовані товари відповідають звичайним (табл. 10.12).

З даних табл. 11 можна побачити, що за сумою витрат підприємства ПДВ займає друге місце після податку на прибуток (785 600 грн) і може спричинити відплив коштів у 1-му кварталі 2007 р. у розмірі 356 800 грн, в 2-му кварталі — у сумі 428 800 грн.

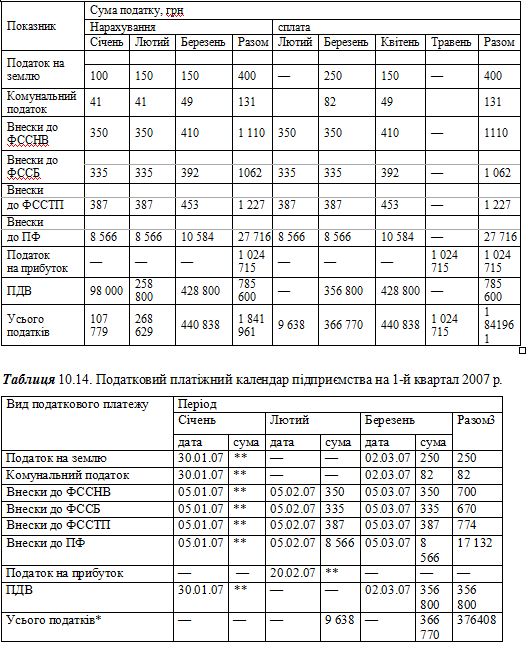

Генеральний (зведений) бюджет податків

На підставі наведених вище даних складемо генеральний (зведений) бюджет податків і податковий платіжний календар на 1-й квартал 2007 р. (табл. 10.13—10.14).

З даних генерального (зведеного) бюджету податків і податкового платіжного календаря можна побачити, що бюджетна сума податкових платежів перевищує бюджетні витрати на капітальні інвестиції, витрати на збут і адміністративні витрати підприємства.

Таблиця 10.13. Генеральний (зведений) бюджет податків на 1-й квартал 2007р.

Так, у розглянутому прикладі податкові витрати підприємства за 1-й квартал призведуть до зниження балансового прибутку підприємства на 1 841 962 грн й істотно вплинуть на фінансову стабільність підприємства. З метою зниження цього негативного впливу підприємству доцільно впровадити на підприємстві політику податкового планування.

Таким чином, бюджетування податків дає змогу проаналізувати вплив податкових витрат на прогнозні фінансові результати підприємства і зробити висновок про необхідність використання на підприємстві заходів щодо податкового планування.

����������� �� ����� | �����������

���� ����� �� ����� ���:

Банківський менеджмент

Менеджмент гостиниц и ресторанов

ПОДАТКОВИЙ МЕНЕДЖМЕНТ

Менеджмент якості

Маркетинг

Організація праці менеджера

Основи менеджменту

Культура ділового спілкування менеджера