4.3. Інструменти податкового регулювання

Регулювальна функція оподаткування реалізується за допомогою спеціальних інструментів, вбудованих у систему оподаткування в цілому, і в кожний податок окремо.

Роль цих інструментів в ефективному функціонуванні системи оподаткування настільки важлива, що деякі фахівці визначають термін "податкове регулювання" саме через ті важелі, які застосовуються у процесі його здійснення. Так, в податковому словнику А.В. Началова під податковим регулюванням розуміються заходи непрямого впливу на економічні й соціальні процеси шляхом зміни: 1) виду податків; 2) податкових ставок; 3) встановлення податкових пільг; 4) підвищення або зниження загального рівня оподаткування; 5) відрахувань до бюджету21. У цьому визначенні названі деякі механізми реалізації регулювальної функції оподаткування, однак наведена класифікація є неповною.

З погляду характеру їх дії інструменти податкового регулювання можна поділити на три групи:

1) системні;

2) комплексні;

3) локальні.

До інструментів системного характеру відносять засоби податкового регулювання, вбудовані в систему оподаткування.

Серед них слід виділити насамперед загальний рівень оподаткування. Посилення податкового навантаження в загальному випадку є чинником, який стримує економічну активність і процеси нагромадження, а також створює умови для прискореного розвитку тіньової економіки. Разом з тим, високий рівень оподаткування може бути прийнятний у випадку ефективного використання бюджетних коштів на загальнонаціональні економічні й соціальні програми. Прикладом у цьому плані можуть бути податкові системи скандинавських держав із соціально орієнтованою ринковою економікою (у 2002 р. податковий коефіцієнт у Швеції дорівнював 50,6 %). Зниження загального рівня податкового навантаження в загальному випадку сприяє пожвавленню всіх економічних процесів і зменшення частки тіньової економіки, однак супроводжується тимчасовим скороченням дохідної частини бюджету на період до відповідного збільшення податкових баз. Разом з тим, використання цього макроекономічного регулятора може істотно спотворюватися у зв´язку з нерівномірним розподілом податкового навантаження між платниками.

Наступним механізмом регулювання системного характеру є структура діючої в країні системи оподаткування. Змінити цю структуру можна двома основними шляхами: по-перше, введенням нових податків і зборів і виключенням із системи оподаткування тих податків, регуляторний потенціал яких вичерпаний, а по-друге, зміною співвідношення податкових ставок за різними податками і зборами.

Найважливішими структурними показниками податкової системи є:

• співвідношення прямих і непрямих податків. Зменшення цього показника дає змогу змістити центр навантаження оподаткування з виробника на споживача, а збільшення знижує стимули для виробництва й одержання доходів, але зменшує гостроту проблеми перекладання податків;

• співвідношення податків, що стягуються з юридичних і з фізичних осіб. За допомогою регулювання цього співвідношення держава може істотно стимулювати (або стримувати) ділову активність, інвестиції та зміну обсягів виробництва. Збільшення цього співвідношення сприяє зростанню реальних доходів населення і скороченню масштабів тіньової економіки. При цьому одночасно виявляється непрямий регулюючий вплив і на споживання — шляхом зміни чистого доходу, що залишається в розпорядженні споживачів;

• частка податків на майно й капітал. Зростання цього показника сприяє підвищенню ефективності використання капіталу і прискорює процеси його перерозподілу на користь ефективного власника.

Іншою групою механізмів системного характеру є застосування альтернативних систем оподаткування, до яких відносять: фіксований сільськогосподарський податок з юридичних осіб — суб´єктів підприємницької діяльності, спрощену систему оподаткування, обліку та звітності, а також фіксований податок з фізичних осіб — суб´єктів підприємницької діяльності.

Перша з цих систем має галузеву спрямованість і є інструментом державної підтримки сільгосптоваровиробників.

Друга й третя спрямовані на стимулювання розвитку малого підприємництва й вирішення на цій основі комплексу соціальних та економічних проблем.

Системний характер цих інструментів податкового регулювання проявляється в тому, що у випадку їх застосування принципово змінюються структура податкових платежів платників і об´єкти оподаткування. Альтернативні системи оподаткування, крім сприяння детінізації економіки, одночасно вирішують дві проблеми, які є надзвичайно актуальними для сучасного етапу розвитку економіки України. Перша з них пов´язана з необхідністю реалізації регулювальної функції оподаткування, зокрема стимулювання збільшення обсягів діяльності й ефективного використання наявних ресурсів. Друга — це дерегулювання підприємницької діяльності, що істотно знижує витрати держави на адміністрування податків і зборів і витрати платників на підготовку податкової звітності, а також зменшує ризик виникнення помилок і застосування штрафних санкцій. Цей аспект, разом зі зниженням податкового навантаження, у багатьох випадках є вирішальним для платника при прийнятті рішення про перехід на ту або іншу альтернативну систему.

Отже, застосування альтернативних систем оподаткування, як на нинішньому етапі розвитку української економіки, так і в майбутньому є одним з найбільш ефективних засобів реалізації регулювальної функції податків.

Альтернативні системи оподаткування, як і будь-яке економічне явище, не є однозначно позитивними як з погляду інтересів держави, так і з погляду інтересів суб´єктів малого підприємництва. Порівняно зі звичайною системою оподаткування вони мають як певні переваги, так і деякі недоліки, які необхідно враховувати при законодавчому їх коригуванні та при прийнятті платником рішення щодо їх застосування.

До основних переваг альтернативних систем оподаткування (які, власне, і викликали їх появу), з погляду загальнодержавних інтересів, відносять:

• структурні зміни у валовому національному продукті на користь збільшення частки малого бізнесу за рахунок стимулювання розвитку діючих і створення нових суб´єктів підприємницької діяльності;

• розвиток конкурентного середовища й демонополізацію економіки;

• збільшення податкових платежів за рахунок розширення кола платників і бази оподаткування (ліквідація пільг за тими податковими платежами, які заміняються альтернативним податком);

• вилучення значної частини господарських операцій з тіньового сектору економіки за рахунок зниження податкового навантаження і спрощення процедурних питань при застосуванні альтернативних систем;

• зменшення обсягів заборгованості платників перед бюджетами й державними цільовими фондами;

• спрощення адміністрування податків і зменшення відповідних витрат органів контролю внаслідок скорочення переліку податків і зборів (обов´язкових платежів), що сплачуються суб´єктами малого підприємництва, і зменшення кількості перевірок за окремими напрямками оподаткування;

• зменшення обсягу бартерних операцій (для спрощеної системи оподаткування, обліку й звітності юридичних осіб — суб´єктів малого підприємництва), що сприяє оздоровленню фінансового клімату в країні;

• поліпшення соціальної ситуації за рахунок забезпечення додаткових робочих місць і розвитку самозайнятості;

• сприяння формуванню середнього класу, що спрямовано на зниження гостроти проблеми стратифікації суспільства за рівнем доходів.

Саме завдяки зниженню податкового тягаря і спрощенню механізмів, пов´язаних з адмініструванням єдиного й фіксованого податку були створені сприятливі умови для зайнятості працездатного населення (створено близько 500 тис. робочих місць) і зменшена соціальна напруга в країні. При цьому темпи збільшення кількості суб´єктів підприємницької діяльності (юридичних осіб), які перейшли на спрощену систему оподаткування в 2003 р. порівняно з 2000 р. в окремих регіонах збільшилися більш ніж у три рази, а фізичних осіб — підприємців — у п´ять разів. Частка надходжень єдиного податку від юридичних осіб у загальному обсязі надходжень зросла більш ніж у п´ять разів, а від фізичних осіб — у 2,8 раза.

Зворотнім боком цих системних інструментів податкового регулювання є недоліки, притаманні альтернативним системам оподаткування з позицій інтересів держави:

• певне зниження можливостей і ефективності податкового регулювання економіки за рахунок зменшення кількості податків а, відповідно, і об´єктів оподаткування;

• ризик недоодержання податкових надходжень до бюджету у разі погіршення загальноекономічної кон´юнктури у зв´язку зі зміною структури податкових платежів. Основний акцент при спрощеній системі оподаткування переноситься на виторг від реалізації продукції (товарів, робіт, послуг) за рахунок відмови від основних прямих (податку на прибуток підприємств і податку з доходів фізичних осіб), частини непрямих (ПДВ) і майнових (плата за землю) податків;

• зменшення надходжень від такого "звичайного" джерела формування дохідної частини бюджету, як штрафні санкції, внаслідок зменшення кількості перевірок і кількості податків, які сплачуються за звичайної системи оподаткування.

З погляду платника податку, до переваг альтернативних систем оподаткування можуть бути віднесені: можливість самостійного і свідомого вибору однієї з альтернативних систем оподаткування, що збільшує ступінь їхньої свободи у виборі стратегії розвитку й у прийнятті господарських рішень; зменшення податкового навантаження; зменшення кількості форм податкової звітності та спрощення податкового обліку, що сприяє зниженню непродуктивних витрат; зменшення ймовірності порушень податкового законодавства й застосування фінансових санкцій.

До негативних факторів, які можуть утримувати суб´єктів підприємницької діяльності від застосування альтернативних систем, потрібно віднести такі: наявність численних внутрішніх суперечностей нормативно-правової бази щодо альтернативних систем і її неузгодженість з іншими законодавчими актами в сфері оподаткування (що призводить до наявності різних трактувань тих самих норм); нечіткість визначення сфери застосування альтернативних систем оподаткування; можливість (за певних умов) збільшення податкових платежів порівняно зі звичайною системою оподаткування; тимчасовий характер альтернативних систем, що не дозволяє реалізувати довгострокову стратегію підприємницької діяльності; відсутність законодавчого врегулювання деяких істотних аспектів застосування альтернативних систем, зокрема специфіки оподаткування в перехідних періодах.

Стимулюючий характер фіксованого сільськогосподарського податку виявляється в його специфічних рисах, які зумовлюють принципові відмінності від звичайної системи оподаткування.

1. Порядок сплати податку враховує сезонність сільськогосподарського виробництва, що, безумовно, є принциповим для цієї категорії платників. Основне податкове навантаження при сплаті податку в грошовій формі припадає на другу половину року (80 % , з них 50 % — на третій квартал).

2. Об´єкт і база оподаткування не пов´язані з кінцевими показниками виробничо-господарської діяльності сільгосптоваровиробників. Розмір виручки від реалізації сільгосппродукції й доходи від інших видів діяльності, а також розмір одержуваного прибутку не впливають на податкові зобов´язання платника. Саме цей момент забезпечує ефективне стимулювання розвитку сільгосптоваровиробників і поліпшення їх фінансових результатів за рахунок раціонального використання сільськогосподарських земель. На суму податкових зобов´язань впливають тільки два фактори: площа земельних ділянок і грошова оцінка одиниці площі. І перший, і другий у більшості випадків залишаються незмінними протягом тривалого періоду, що забезпечує стабільні умови господарювання і виправдовує назву цієї альтернативної системи оподаткування.

3. На відміну від усіх інших альтернативних систем оподаткування фіксований сільгоспподаток не обмежує платників у здійсненні будь-яких дозволених законодавством видів підприємницької діяльності. Єдиною вимогою є те, що частка виторгу від реалізації власної сільгосппродукції і продуктів її переробки у валовому доході платника має перевищувати 75 %, а які доходи будуть формувати іншу частину валового доходу визначає сам платник.

4. Істотно скорочується кількість податків, які підлягають сплаті. Фіксований податок сплачується в рахунок 11 загальнодержавних і одного місцевого податків і зборів. Позитивним наслідком цього є відповідне скорочення податкової звітності й концентрація строків погашення податкових зобов´язань, що дозволяє більш ефективно використовувати наявні оборотні кошти. Крім того, значно зменшується ймовірність помилок при складанні звітності, а відповідно — імовірність застосування податкових санкцій і адміністративних штрафів.

5. Відсутність обмежень щодо обсягів діяльності, встановлених для інших альтернативних систем оподаткування, обумовлює стимулювання розвитку всіх сільгосптоваровиробників, які підпадають під визначення платників фіксованого сільськогосподарського податку незалежно від того, чи відносяться вони до малих, середніх або великих суб´єктів господарювання.

6. Застосування фіксованого сільськогосподарського податку практично знімає проблему необхідності ведення окремого податкового обліку. Сума податку може бути обчислена прямим множенням площі сільськогосподарських угідь на відповідну податкову ставку, що значно спрощує процедуру розрахунку, а визначення кількісного критерію платника податків базується на даних бухгалтерського обліку.

Таким чином, застосування фіксованого сільськогосподарського податку є досить привабливим, насамперед для рентабельних господарств, які ефективно використовують наявні сільськогосподарські угіддя.

Комплексний характер мають інструменти податкового регулювання, які одночасно стосуються декількох основних податків і зборів, що створює спеціальний режим оподаткування для певних груп платників. До них можуть бути віднесені:

1. Спеціальні податкові режими, що вводяться за територіальною ознакою, — спеціальні (вільні) економічні зони й території пріоритетного розвитку. Як правило, застосування таких інструментів пов´язане з необхідністю прискореного розвитку депресивних регіонів шляхом економічного стимулювання залучення інвестицій і створення робочих місць. До цієї підгрупи також можуть бути віднесені технопарки, основною метою створення яких є прискорення інноваційних процесів.

Усього у світовому економічному просторі існує понад 25 різновидів і функціонує близько 2000 вільних економічних зон. Перше місце за кількістю вільних економічних зон серед європейських країн посідає Ірландія — в цій країні функціонує майже 60 локальних СЕЗ. Центр ООН з транснаціональних корпорацій (UNCTC) в 1990 р. вважав економічне і кількісне зростання СЕЗ однією з найбільш важливих тенденцій останніх десятиліть.

Відмінними рисами спеціальних режимів оподаткування як комплексних механізмів податкового регулювання є такі:

• у межах кожного спеціального режиму застосовується комплекс взаємозалежних податкових пільг, які відносяться до різних податків і зборів (у більшості випадків — ПДВ, податок на прибуток, мито і плата за землю) та застосовуються одночасно;

• спеціальні податкові режими вводяться на певний встановлений законодавчим актом період;

• спеціальні режими спрямовані на стимулювання розвитку регіонів або областей за допомогою створення відповідних умов для інтенсифікації інвестиційної та інноваційної (переважно в межах технопарків) діяльності. Інші цілі податкового стимулювання (наприклад, заохочення виробництва окремих видів товарів, створення сприятливих умов для окремих соціальних груп платників та ін.), які вирішуються шляхом застосування податкових пільг, спеціальним податковим режимам не властиві;

• для кожного спеціального податкового режиму встановлюються пріоритетні види і спеціальні умови здійснення підприємницької діяльності (наприклад, обмежується мінімальний обсяг інвестицій), що й визначає коло платників;

• для засобів податкового регулювання цієї групи характерним є об´єднання податкових пільг з іншими заходами неподаткового регулювання підприємницької діяльності.

2. Спеціальні режими оподаткування, що вводяться за галузевою ознакою. Вони, по суті, є комплексом пільг, що вводяться одночасно за декількома різними податками та зборами, одержувачами яких є суб´єкти господарювання однієї галузі або платники, що здійснюють певний вид діяльності.

Останніми роками в Україні такі спеціальні галузеві режими оподаткування застосовувалися: в суднобудуванні, аерокосмічній галузі, гірничо-металургійному комплексі, автомобілебудуванні, сільському господарстві, видавничій справі, у сфері виробництва бронетехніки, боєприпасів, коштів спецхімії й т. п.

Так, зокрема, комплекс заходів з підтримки видавничої справи передбачає:

• звільнення від ПДВ операцій з поставки (передплати) періодичних видань друкованих засобів масової інформації і книжок, крім видань еротичного характеру, учнівських зошитів, підручників і навчальних посібників українського виробництва, словників українсько-іноземної або іноземно-української мови; доставки таких періодичних видань друкованих засобів масової інформації на митній території України (пп. 5.1.2 Закону України "Про податок на додану вартість");

• тимчасове (до 1 січня 2009 р.) звільнення від оподаткування прибутку видавництв, видавничих організацій, підприємств поліграфії, отриманого ними від діяльності з виготовлення на території України книжкової продукції, крім продукції еротичного характеру, за умови спрямування коштів, вивільнених у зв´язку з наданням податкових пільг, на переоснащення видавничо-поліграфічної бази, розробку і впровадження новітніх технологій, розширення виробництва книжкової продукції (пп. 7.13.7 Закону України "Про оподаткування прибутку підприємств").

Іншим прикладом галузевого спеціального режиму оподаткування є комплекс механізмів податкового регулювання діяльності сільгосптоваровиробників, який передбачає:

• право на віднесення до складу валових витрат плати за землю, що не використовується в сільськогосподарському обороті (пп. 5.2.5 Закону України "Про оподаткування прибутку підприємств");

• збільшену тривалість податкового періоду з податку на прибуток підприємств (один календарний рік), початок якого припадає на 1 липня (п. 11.1 Закону України "Про оподаткування прибутку підприємств");

• індексацію валових доходів і валових витрат (п. 14.1 цього ж закону);

• зменшення суми нарахованого податку на прибуток (податковий кредит) на суму плати за землю, що використовується в сільськогосподарському виробничому обороті (п. 14.1 цього ж закону);

• особливий порядок визначення дати збільшення валових витрат і валового доходу у випадку продажу товарів, безпосередньо пов´язаних з технологічними процесами виробництва сільськогосподарської продукції сільгосптоваровиробників на умовах товарного кредиту (п. 14.3 цього ж закону);

• звільнення від ПДВ операцій:

— з безкоштовної передачі корпоративних прав (частки, паю, акції), емітованих переробним підприємством, у власність приватного сільськогосподарського підприємства (пп. 5.1.19 Закону України "Про податок на додану вартість");

— надання в сільській місцевості сільськогосподарськими товаровиробниками послуг з ремонту шкіл, дошкільних установ, інтернатів, закладів охорони здоров´я й надання матеріальної допомоги (у межах одного неоподатковуваного мінімуму доходів громадян на місяць на одну людину) продуктами харчування власного виробництва й послуг з обробки землі окремим категоріям громадян і установ (пп. 5.2.4 цього ж закону);

• особливий порядок обчислення бази оподаткування за операціями поставки неплатникам ПДВ сільгосппродукції і продуктів її переробки, придбаної в осіб, що не мають статусу платників ПДВ (п. 11.20 цього ж закону);

• застосування нульової ставки за операціями поставки переробним підприємствам молока і м´яса в живій вазі сільськогосподарськими товаровиробниками всіх форм власності й господарювання (пп. 6.2.6), при цьому сума ПДВ, що підлягає сплаті до бюджету переробними підприємствами за продані продукти переробки у повному обсязі направляється винятково для виплати дотацій сільгосптоваровиробникам (п. 11.21 цього ж закону);

• суми ПДВ за операціями поставки сільгосптоваровиробниками інших товарів (робіт, послуг) власного виробництва, включаючи продукцію, виготовлену на давальницьких умовах, залишаються в розпорядженні таких платників і використовуються ними на придбання матеріально-технічних ресурсів виробничого призначення (п. 11.29 цього ж закону).

Щодо доцільності застосування комплексних галузевих інструментів податкового стимулювання існують різні погляди.

Прихильники податкової підтримки галузей аргументують свою позицію тим, що в силу певних історичних причин може складатися ситуація, коли відмова від державної підтримки деяких галузей може призвести до серйозних втрат економічного й соціального характеру, обсяг яких може перевищувати суму наданих пільг. Окремі галузі просто не в змозі існувати без державної підтримки, але при цьому мають важливе значення для збереження загальної економічної стабільності в державі. До таких галузей можна віднести, наприклад, вугільну промисловість, сільське господарство й деякі інші.

Інший підхід до цієї проблеми полягає в тому, що результатом державної підтримки є перерозподіл бюджетних ресурсів між секторами економіки. Світовий досвід вказує на те, що підтримувані державою галузі економіки часто є неефективними. У результаті забезпечується податкова підтримка тих галузей, які показують гірші показники діяльності, що є абсолютно нелогічним з макроекономічного погляду й не дозволяє забезпечувати зміцнення й розвиток тих галузей, які визначають конкурентні переваги національної економіки.

Економічний протекціонізм (створення більш сприятливих Умов для існування одних галузей, порівняно з іншими) порушує встановлений ринковими правилами розподіл ресурсів. Цілком зрозуміло, що наявність податкової підтримки певних галузей робить їх більш привабливими з погляду інвестиційного клімату, оскільки вкладення коштів у ці галузі порівняно з іншими забезпечує вищу рентабельність інвестицій. Іншими словами, саме існування галузей зі спеціальними податковими пільгами або іншою державною підтримкою згубно впливає на вільну конкуренцію на ринку, знижуючи мотивацію суб´єктів господарювання до розвитку власного виробництва й задоволення потреб споживачів.

Крім того, податкова підтримка окремих галузей національної економіки не відповідає принципам COT і порушує засади справедливості оподаткування, що підриває довіру до цього фіскального інституту.

Разом з тим, світовий досвід оподаткування свідчить про застосування спеціальних галузевих режимів оподаткування в більшості держав із транзитивною економікою. Основна, але важко вирішувана проблема при цьому полягає в необхідності обмеження масштабів застосування таких механізмів і в обґрунтованому виборі пріоритетних галузей, які потребують податкової підтримки.

У 2004—2005 pp. в Україні намітилася явна тенденція до скорочення сфери застосування спеціальних територіальних і галузевих режимів оподаткування. Так, за даними Рахункової палати України, скасування деяких галузевих механізмів податкової підтримки вітчизняних товаровиробників і спеціальних податкових режимів ВЕЗ і ТПР у першому півріччі 2005 р. сприяли збільшенню надходжень до бюджету: з податку на прибуток — більш, ніж на 1,1 млрд. грн.. і з ПДВ за виробленими в Україні товарами — на суму 1,4 млрд. грн. Правда, такі радикальні заходи негативно позначилися на інвестиційному кліматі й зовнішньоторговельному балансі, тому в листопаді 2005 р. Кабінет Міністрів був змушений поширити на суб´єкти спеціальних економічних зон механізм відстрочення сплати ввізного ПДВ шляхом застосування податкових векселів, а протягом 2006—2007 pp. почався процес відродження податкових стимулів для суб´єктів цих режимів.

Локальні інструменти податкового регулювання пов´язані з реалізацією регуляторного потенціалу кожного окремого податку або збору, що визначається вибором поєднання елементів податку й відповідним порядком обчислення податкових зобов´язань. Досить часто такі інструменти податкового регулювання неправомірно класифікують як податкові пільги. Разом з тим, власне пільгами вони не є, їх слід розглядати як регулятори, безпосередньо вбудовані в конструкцію податку.

Ця група засобів податкового регулювання включає в себе такі інструменти.

1. Інструменти, пов´язані з об´єктом оподаткування. Сам факт введення того або іншого податку впливає на діяльність усіх тих платників, які мають відповідні об´єкти оподаткування.

У загальному випадку введення нового податку обумовлює прагнення суб´єкта господарювання організувати свою діяльність таким чином, щоб зменшити непродуктивне відволікання коштів на здійснення податкових платежів. У результаті введення податку, об´єктом якого, наприклад, є здійснення певної діяльності або господарських операцій, підштовхує платника до вибору такого варіанта господарської поведінки, за якого буде мінімальним обсяг оподатковуваних цим податком операцій. Наслідком цього може бути зміна співвідношення видів діяльності, як на рівні платника податків, так і на макрорівні.

Встановлення об´єкта оподаткування у вигляді права власності на нерухоме майно стимулює платника до ефективного використання такого об´єкта або (за неможливості покриття витрат на сплату податку внаслідок низької ефективності використання предмета оподаткування або з інших джерел) до його відчуження на користь ефективного власника. Результатом цього є активізація процесів перерозподілу власності й підвищення ефективності використання таких об´єктів.

Прикладом такого інструменту стосовно акцизного збору може бути встановлення переліку підакцизних товарів. Відсутність у переліку певного виду товару означає й відсутність податкових зобов´язань з акцизного збору при здійсненні операцій з його виробництва або імпорту (ст. З Декрету КМУ "Про акцизний збір" від 26.12.99 № 18-92). Разом з тим розглядати такий факт як податкову пільгу було б некоректним, оскільки за такими операціями взагалі не виникає об´єкта оподаткування.

У Законі України "Про податок на додану вартість" (п. 3.1) об´єктом оподаткування визначені операції з поставки товарів і послуг, місце надання яких знаходиться на митній території України, ввезення товарів (супутніх послуг) у митному режимі імпорту або реімпорту, а також вивезення товарів (супутніх послуг) у митному режимі експорту або реекспорту, надання транспортних послуг з перевезення пасажирів, вантажобагажу (товаробагажу) й вантажу за межами державного кордону України. Тому операції з випуску (емісії), розміщення в будь-які форми управління й продажу за грошові кошти цінних паперів суб´єктами підприємницької діяльності (відповідно до Закону України "Про оподаткування прибутку підприємств" (п. 1.6) цінні папери є товаром у будь-яких операціях, крім операцій з їх випуску (емісії) та погашення); операції з передачі (повернення) майна на зберігання (відповідальне зберігання) й оперативний лізинг, які не підпадають під визначення поставки товарів (п. 1.4 Закону "Про податок на додану вартість"), є не податковими пільгами, а особливостями загального порядку визначення об´єкта оподаткування. Така сама логіка може бути застосована до всіх операцій, які не є об´єктами оподаткування згідно з п. 3.2 цього закону.

До таких інструментів в оподаткуванні прибутку підприємств відносять:

• зменшення валового доходу на суми коштів або вартість майна, що надходять платнику у вигляді прямих інвестицій або реінвестицій в емітовані ним корпоративні права (пп. 4.2 Закону "Про оподаткування прибутку підприємств"), що дозволяє вивести з-під оподаткування частину одержуваних інвестиційних ресурсів, право власності на які до нього не переходить;

• механізм податкового регулювання операцій з одержання фінансової допомоги на поворотній основі (пп. 4.1.6 цього ж закону), що передбачає безподатковий режим тільки для короткострокової (у межах одного податкового періоду) поворотної фінансової допомоги.

2. Визначення складу платників податків. Масштаби податкового регулювання і його ефективність визначаються тим, наскільки повно охоплені податком потенційні платники. Слід розрізняти встановлений законодавством порядок визначення суб´єктів оподаткування (який є вбудованим у конструкцію податку механізмом) і звільнення від оподаткування окремих груп платників, що можна класифікувати як податкову пільгу.

Так, до переліку суб´єктів оподаткування з комунального податку (ст. 15 Декрету КМУ "Про місцеві податки і збори" від 20.05.93 № 56-93) не включаються бюджетні установи й організації, а також планово-дотаційні й сільськогосподарські підприємства. Таке звільнення не слід розглядати як податкову пільгу, на відміну від ситуації, коли органи місцевого самоврядування у межах своєї компетенції звільняють від оподаткування цим податком, наприклад, комунальні підприємства.

Характерною рисою ПДВ є встановлення нижнього порога обсягу оподатковуваних операцій, при перевищенні якого особа підлягає обов´язковій реєстрації як платник ПДВ. Зараз цей поріг установлений на рівні 300 тис. грн за останні 12 календарних місяців сукупно (пп. 2.3.1 Закону "Про податок на додану вартість"). Наявність такого порога, з одного боку, дозволяє підприємствам з невеликими обсягами діяльності не сплачувати цей податок і не вести трудомісткий податковий облік, але з іншого, — унеможливлює для таких осіб компенсацію сум сплаченого ПДВ. Такий механізм також є елементом конструкції податку й не може бути розцінений як податкова пільга.

3. Принципи встановлення і розмір ставки податку.

Значення ставки податку для податкового регулювання важко переоцінити. Багато фахівців вважають, що основним податковим регулятором на рівні системи оподаткування в цілому і на рівні кожного з податків і зборів є оптимальні податкові ставки22. Разом з тим, поняття "оптимальна ставка", по-перше, досить відносне (все залежить від того, який саме з критеріїв оптимальності покладений в основу її визначення і які обмеження при цьому передбачені), а по-друге, характеризується високим ступенем динамічності (зі зміною макроекономічних умов і цілей державної економічної політики оптимальний рівень ставок може змінюватися в досить широкому діапазоні).

У загальному випадку збільшення податкової ставки стримує дії платників, пов´язані зі збільшенням бази оподаткування. Зменшення ставок оподаткування, навпаки, стимулює суб´єкт господарювання, за інших рівних умов, до розширення масштабів таких дій.

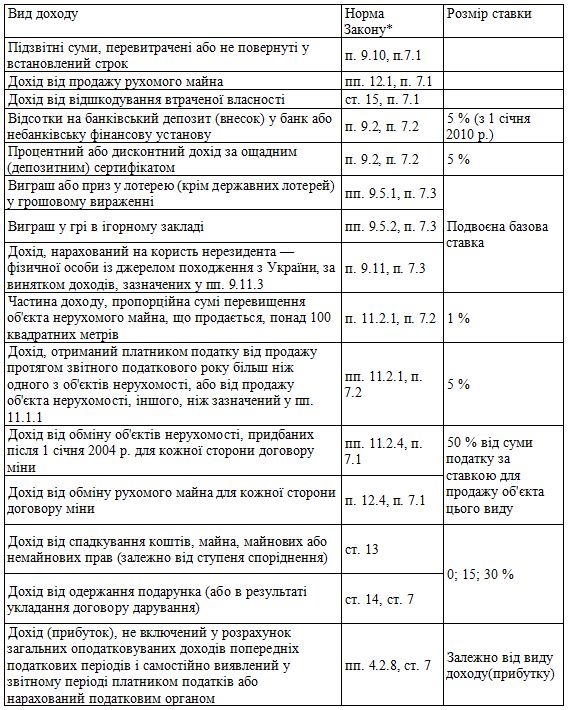

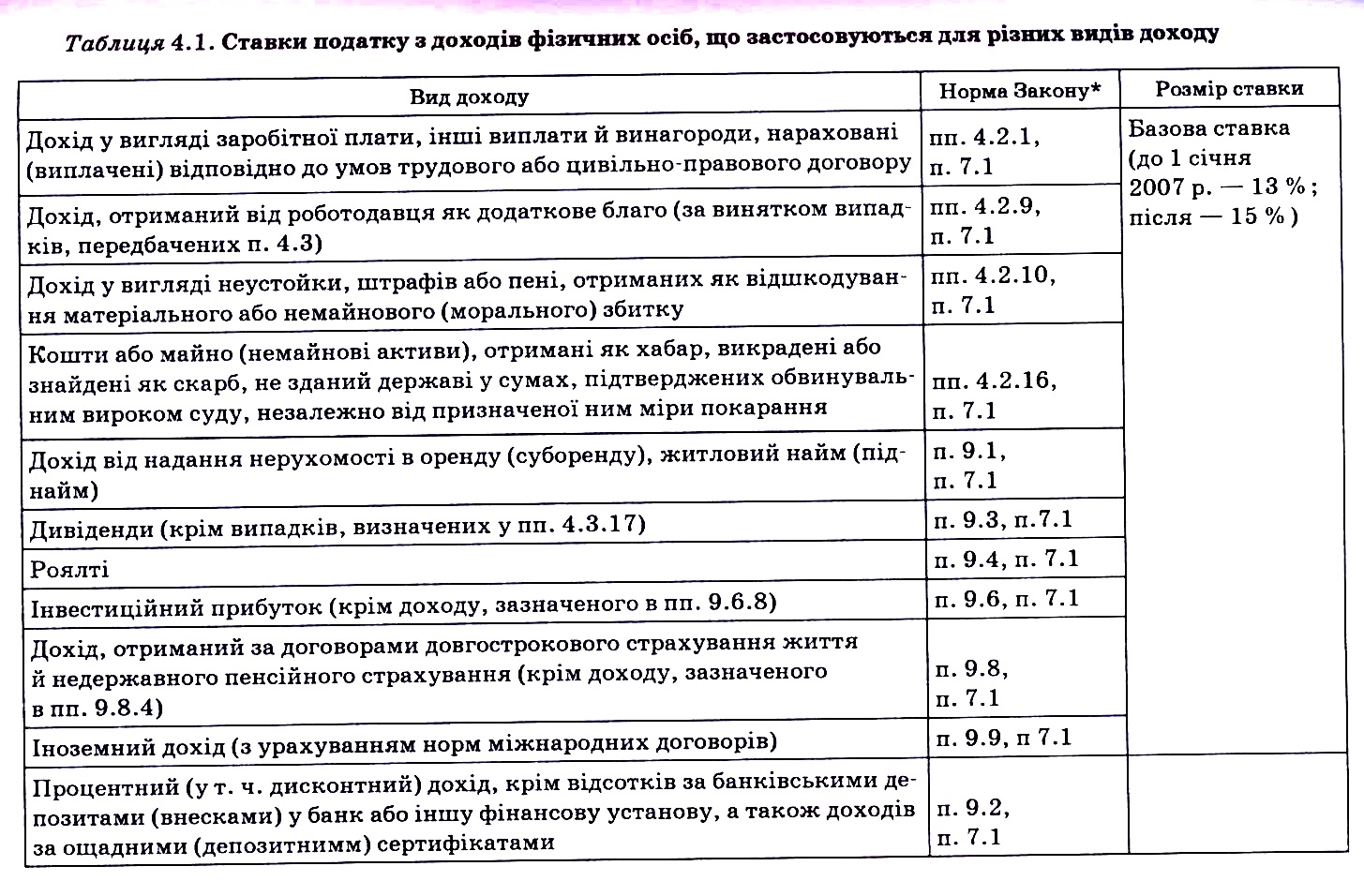

Одним з різновидів цієї підгрупи інструментів податкового регулювання є встановлення диференційованих ставок, що дає змогу регулювати податкове навантаження з урахуванням специфіки окремих складових об´єкта оподаткування. Прикладом диференційованого підходу до встановлення ставок в Україні може бути податок з доходів фізичних осіб (табл. 4.1.).

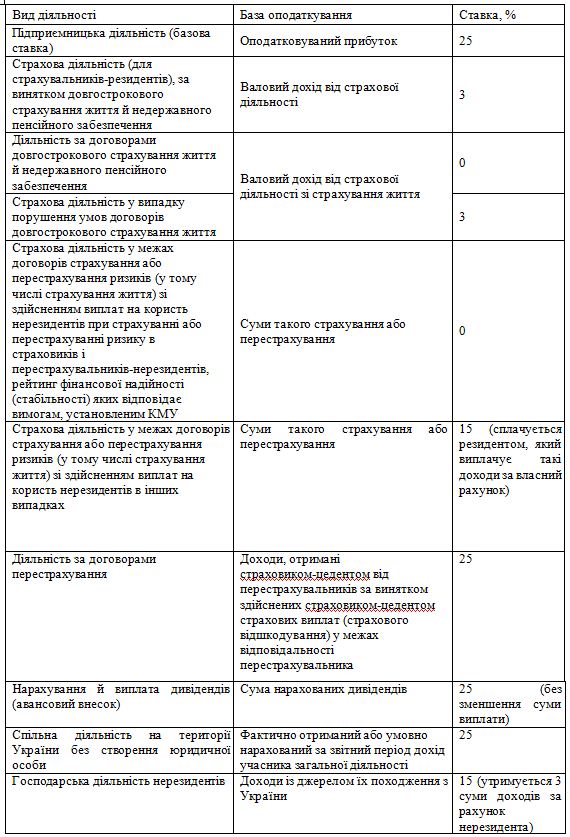

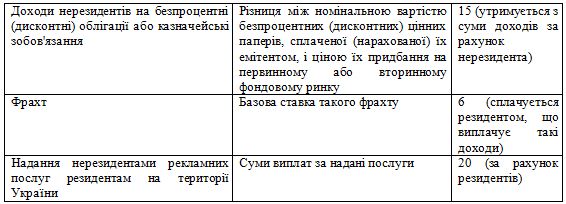

Диференціація податкових ставок використовується також у ПДВ (основна ставка — 20 % і нульова ставка, що є не пільгою, а особливим механізмом стимулювання експорту і деяких інших видів діяльності), в оподаткуванні прибутку підприємств (табл. 4.2), а також у багатьох інших податках і зборах.

Крім розміру податкових ставок, серйозний регуляторний потенціал закладений у виборі методу їх встановлення.

Пропорційні ставки нейтральні стосовно платників, що мають різні розміри податкової бази, в них щонайкраще реалізований принцип рівнозначності та пропорційності оподаткування, закріплений у ст. З Закону України "Про систему оподаткування".

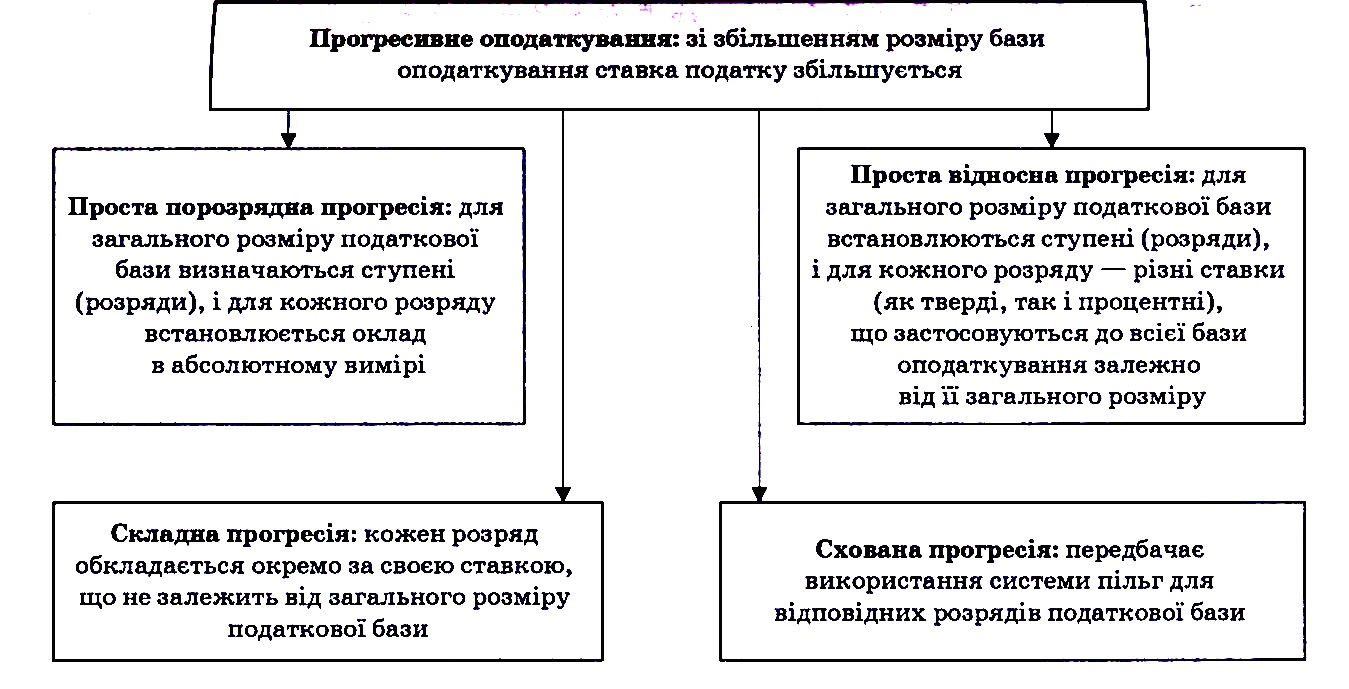

Встановлення прогресивних ставок сприяє перенесенню ваги оподаткування на платників, що мають більші розміри бази оподаткування. Основна відмінність прогресивних ставок від диференційованих полягає в тому, що різні ставки встановлюються залежно від розміру об´єкта оподаткування, але незалежно від його виду.

У світовій практиці прогресивні ставки найбільш широко застосовуються в оподатковуванні доходів і майна фізичних осіб, оскільки їх використання дозволяє змістити навантаження оподаткування на громадян, що мають високі й надвисокі доходи при одночасному зниженні податкового навантаження на малозабезпечені верстви населення. Саме такий підхід забезпечує дотримання принципу соціальної справедливості оподаткування. Найбільш послідовним прибічником прогресивного оподаткування доходів фізичних осіб у вітчизняній фінансовій науці виступав А. Ісаєв, основні праці якого були написані в XIX ст.

* Закон України "Про податок з доходів фізичних осіб" від 22.05.2003 № 889-IV.

Таблиця 4.2. Ставки податку на прибуток підприємств залежно від виду об´єкта оподаткування

Сьогодні єдиним податком у системі оподаткування України, за яким встановлені прогресивні ставки, є податок з власників транспортних засобів і інших самохідних машин і механізмів (Закон України від 11.12.91 № 1963-ХІІ). Крім того, прогресивні ставки встановлені за внесками на загальнообов´язкове державне пенсійне страхування й деякі види загальнодержавного соціального страхування, утримуваним з доходів найманих робітників.

У прибутковому оподаткуванні громадян в Україні прогресивні ставки застосовувалися в період з 1993 по 2003 p., але, починаючи з 1 січня 2004 р. вони були замінені пропорційною ставкою податку з доходів фізичних осіб, розмір якої зараз становить 15 %.

Причиною відмови від прогресивного оподаткування доходів громадян є те, що межі діапазонів шкали (встановлені в неоподатковуваних мінімумах доходів громадян) залишалися незмінними протягом тривалого часу й не враховували ані інфляційних процесів, ані зростання номінальної й мінімальної заробітної плати. У результаті цього доходи більшої частини населення до 2003 р. обкладалися за ставками 20 і 30 %, що явно перевищувало прийнятний рівень і підштовхувало роботодавців до виплати частини доходів у неофіційній формі, тобто в безподатковому режимі. Тому другою причиною переходу до пропорційної ставки податку була необхідність активізації боротьби з тіньовою економікою. Водночас такий підхід не відповідає принципам встановлення ставок індивідуального оподаткування, прийнятим у більшості країн ЄС, тому він, швидше за все, має тимчасовий характер і в перспективі має бути знову замінений прогресивним оподаткуванням.

Застосування прогресивного оподаткування доходів юридичних осіб дискримінує прибуткові підприємства, у яких зростання прибутку призводить до збільшення податкових ставок. У результаті прибуткові підприємства прагнуть максимально занизити свої фінансові результати для цілей зниження оподаткування, і темпи розвитку економіки знижуються. Однак введення прогресивних ставок податків для юридичних осіб може мати й позитивні результати:

• знижені ставки податку на прибуток (дохід) корпорацій за невеликої бази оподаткування є потужним засобом підтримки малого бізнесу й низькорентабельних підприємств. Саме такий підхід використовується в Нідерландах, де при основній ставці 34,5 % для підприємств, що одержують оподатковуваний дохід до 22 689 євро, встановлена знижена ставка податку — на рівні 29 % . У Франції основна ставка податку 35,4 % застосовується для юридичних осіб, що мають обсяг товарообігу більше 7630 тис. євро. Якщо товарообіг не перевищує граничний рівень, ставка податку становить 15,45 % — для прибутку, меншого 38 120 євро, а розмір прибутку, що перевищує цю величину, оподатковується за ставкою 34,33 %23;

• прогресивне оподаткування може бути застосоване як допоміжний антимонопольний механізм (протидія надмірній концентрації й монополізації виробництва) або в тих випадках, коли держава не зацікавлена в збільшенні певних об´єктів оподаткування. У ресурсному оподаткуванні за допомогою прогресивних ставок може стримуватися зростання споживання окремих видів обмежених або непоновлюваних ресурсів, в оподаткуванні доходів — зростання масштабів виробництва й інвестиційна привабливість окремих галузей або видів діяльності.

Як додатковий механізм регулювання при прогресивному оподаткуванні може бути також застосовуваний вид прогресії (рис. 4.3).

Регресивне оподаткування передбачає зниження податкових ставок у міру збільшення бази оподаткування. Використання такого методу встановлення ставок стимулює платника до збільшення податкової бази. На макроекономічному рівні застосування регресивних ставок в оподаткуванні доходів (прибутку) юридичних осіб сприяє економічному зростанню, створенню додаткової кількості робочих місць, прискоренню процесів концентрації капіталу. Такий метод встановлення ставок стимулює прискорений економічний розвиток суб´єктів підприємницької діяльності, однак для транзитивної економіки він неприйнятний з двох причин.

Рис. 4.3. Види прогресивного оподаткування

По-перше, регресивні ставки податків призводять до диспропорції в обкладанні суб´єктів підприємницької діяльності, оскільки податковий тягар більшою мірою перекладається на низькорентабельні підприємства, що може призвести до їхньої збитковості й ліквідації.

По-друге, збір встановлених на основі принципу регресії податків не дає змоги повною мірою забезпечити надходження суми коштів у дохідну частину бюджету.

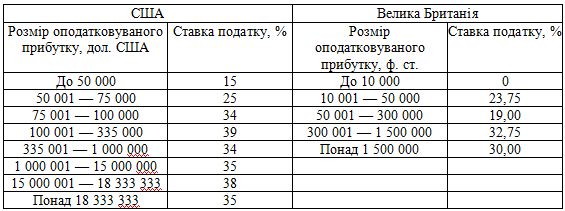

Проте регресивні ставки податку на прибуток корпорацій все-таки застосовуються у світовому оподаткуванні, щоправда, не в чистому виді, а в сполученні із прогресивними (табл. 4.3).

4. Механізми, пов´язані з порядком обчислення бази оподаткування та податкових зобов´язань.

Практично в кожному податку є спеціальні механізми регулювання, які стимулюють або стримують певні дії платників за допомогою спеціальних правил обчислення бази оподаткування або податкових зобов´язань. Причому дія цих механізмів поширюється на всіх без винятку платників. Розглянемо деякі з таких механізмів на прикладі податку на прибуток підприємств.

Чинним українським законодавством, так само, як і в більшості країн ЄС, передбачена можливість зменшення бази оподаткування на суму від´ємного значення об´єкта оподаткування в попередніх податкових періодах (механізм перенесення збитків) (ст. 6 Закону України "Про оподаткування прибутку підприємств").

Цілком зрозуміло, що в умовах ринкової економіки у кожного підприємства можуть бути періоди, у яких суми понесених витрат перевищують отримані доходи. Це може бути наслідком зміни ринкової кон´юнктури (що від платника прямо не залежить), освоєнням нових видів продукції або видів діяльності, що потребує підвищених витрат на стадії впровадження, і, в остаточному підсумку, відповідає інтересам не тільки платника, але й держави. Крім того, збиткова діяльність досить імовірна для новостворених підприємств, підтримка яких є одним з важливих завдань державного регулювання економіки. Тому механізм перенесення збитків дозволяє певним чином згладити негативні наслідки таких ситуацій шляхом зменшення податкового навантаження.

Таблиця 4.3. Шкали ставок податку на прибуток корпорацій у США та Великій Британії*

*Джерело: European Tax Handbook 2004 / Juhani Kesti, L.L. M. Editor. — Amsterdam: International Bureau of Fiscal Documentation, 2004. — 754 p.

Такий механізм неправомірно відносити до категорії пільг з двох причин. По-перше, перенесення збитків є інструментом, застосування якого дозволено всім без винятку платникам без будь-яких додаткових умов і обмежень. По-друге, перенесення збитків сприяє реалізації принципу платоспроможності, який передбачає необхідність обкладання нетто-доходу, тобто доходу за виключенням пов´язаних з його одержанням витрат.

Іншим інструментом регулювання в оподаткуванні прибутку підприємств є порядок коригування приросту (убутку) запасів (п. 5.9 Закону України "Про оподаткування прибутку підприємств"). Відповідно до нього сума приросту запасів за податковий період підлягає включенню до валового доходу платника, а суму зменшення (убутку) відносять до складу валових витрат. Власне наявність такого механізму є наслідком прийнятого порядку формування валових витрат без прив´язки до фактичного використання отриманих ресурсів.

Без такого коригування у платників з´являється можливість штучного заниження бази оподаткування шляхом накопичення запасів на кінець податкового періоду. Тому такий механізм стримує необґрунтоване збільшення вартості запасів товарно-матеріальних цінностей, а збільшення валових витрат платника у зв´язку зі зменшення запасів не може розцінюватися як податкова пільга.

Ще одним прикладом таких механізмів може бути право платників на податковий кредит, тобто зменшення суми податку на прибуток, яка перераховується до бюджету, від діяльності, що підлягає патентуванню, на вартість придбаних торгових патентів (п. 16.3 Закону України "Про оподаткування прибутку підприємств"). Наявність такого механізму зацікавлює платника, що здійснює відповідні види діяльності, у прибутковій роботі за цим напрямком, оскільки за недостатнього обсягу прибутку сплачена вартість патентів не може бути повною мірою компенсована такому платникові. Така некомпенсована вартість патентів, по суті справи, є своєрідним покаранням суб´єкта підприємницької діяльності за неприбуткову діяльність.

Аналогічний регулятивний вплив має зменшення суми податкових зобов´язань з податку на прибуток на суму сплаченого емітентом корпоративних прав авансового внеску при виплаті дивідендів.

5. Податкові пільги.

Різноманіття і масштаби застосування податкових пільг потребує більш докладного розгляду їх сутності, видів і принципів встановлення.

����������� �� ����� | �����������

���� ����� �� ����� ���:

Банківський менеджмент

Менеджмент гостиниц и ресторанов

ПОДАТКОВИЙ МЕНЕДЖМЕНТ

Менеджмент якості

Маркетинг

Організація праці менеджера

Основи менеджменту

Культура ділового спілкування менеджера