2.2. Предмет, об´єкт і завдання державного податкового менеджменту

Кожна система управління, в тому числі й державний податковий менеджмент, включає дві взаємопов´язані складові — об´єкт і суб´єкт управління. На якості управління позначаються як знання об´єкта (або системи, якою управляють), так і суб´єкта (або системи, яка управляє).

Суб´єктами державного податкового менеджменту є держава в особі и уповноважених органів (див. рис. 2.1), а от щодо визначення його предмета й об´єкта погляди фахівців розходяться.

Наприклад, автори підручника за редакцією О. Поршнева наголошують на тому, що формулювання предмета й об´єкта податкового менеджменту має базуватися на звуженому та розширеному трактуванні27. Згідно зі звуженим трактуванням під предметом державного податкового менеджменту автори розуміють процеси здійснення податкових платежів, під об´єктом — сукупність відносин, які виникають з приводу організації та здійснення податкових платежів. Аналогічно формулює об´єкт державного податкового менеджменту Т. Рева28.

У розширеному трактуванні предметом державного податкового менеджменту є економічні процеси руху та перерозподілу вартостей переважно в грошовій формі шляхом здійснення як обов´язкових та безоплатних платежів, так і регулювального впливу на учасників економічного простору в потрібному для суспільства соціально-економічному напрямі. Об´єктом державного податкового менеджменту за цього підходу виступають різні за характером та складом відносини, що виникають в суспільстві з приводу організації та здійснення цих економічних процесів на різних рівнях управління.

На відміну від цієї позиції Т. Юткіна29 зараховує до предмета державного податкового менеджменту вищі цілі податковедення — класичні постулати оподаткування, принципи податкової політики (сукупність стратегічних та тактичних дій податкових адміністрацій) та принципи оперативного управління податковим виробництвом. Об´єктом державного податкового менеджменту на думку цього автора є легітимні потоки фінансових ресурсів зі сфери "бізнес" у сферу "бюджет" при здійсненні податкових зобов´язань, а також комплекси, якими управляють. До них Т. Юткіна відносить договірні відносини щодо надання інвестиційних та інших податкових кредитів, різних видів пільг, легітимні контрольні дії, обумовлені необхідністю застосування податкових санкцій при порушенні податкового законодавства.

М.Карп стосовно державного податкового менеджменту виділяє підсистему, яка управляє (суб´єкт управління або податковий механізм), та підсистему, якою управляють — оподаткування80.

Оскільки під об´єктом зазвичай розуміють філософську категорію, яка виражає те, що протистоїть суб´єкту31, об´єкт державного податкового менеджменту можна визначати як категорію, на яку спрямовується вплив суб´єкта управління в державному податковому менеджменті. Цією категорією, на нашу думку, виступає податкова система держави.

Отже, об´єктом державного податкового менеджменту є податкова система держави.

Предметом державного податкового менеджменту є правове та організаційне забезпечення створення та функціонування податкової системи держави.

Правове забезпечення полягає в розробці та прийнятті нормативних актів, що регулюють суспільні відносини у сфері оподаткування, сукупність яких становить податкове право.

Чинна система нормативно-правових актів і, перш за все, податкових законів, регулює відносини:

— між державою і платником стосовно визначення основних елементів оподаткування; порядку обчислення і справляння податків, зборів, обов´язкових платежів; правового статусу платників, їх відповідальності перед державою за порушення податкового законодавства;

— між державою і органами місцевого самоврядування щодо розмежування їхніх прав законодавчої ініціативи у податковій сфері, законодавчого закріплення за бюджетами кожного рівня влади власної дохідної бази, законодавчого визначення тієї частки загальнодержавних податків, яка на постійній чи довготривалій основі закріплюється за місцевими бюджетами, правового регулювання системи фінансового вирівнювання;

— між державою і органами, що забезпечують справляння податків, зборів, обов´язкових платежів, з приводу визначення правового статусу цих органів; порядку адміністрування податків, зборів, обов´язкових платежів; відповідальності за забезпечення своєчасного надходження податків, зборів, обов´язкових платежів до бюджетів всіх рівнів; дотримання податкового законодавства;

— між органами податкової служби і платниками стосовно їхніх взаємин, прав та обов´язків і механізму їх реалізації.

Цей аспект податкових відносин в умовах створення вітчизняної правової держави має такі особливості:

— всі без винятку елементи податкової системи підлягають правовому регулюванню;

— законам належить провідна роль у процесі регулювання податкових відносин порівняно з іншими нормативно-правовими актами;

— у деяких країнах сукупність податкових законів зводиться в податковий кодекс, основним принципом укладання якого є реалізація погляду на податкові закони як на цілісну систему.

Відносини у сфері податкового менеджменту, а також визначення правових основ його побудови та функціонування регулюються Конституцією України і прийнятими нормативно-правовими актами з питань оподаткування.

У податковому праві виділяють загальну, спеціальну (особливу) та міжнародну частини.

Загальна частина містить у собі норми, які встановлюють32:

1) принципи податкового права;

2) систему й види податків і зборів;

3) права й обов´язки учасників відносин, регульованих податковим правом;

4) підстави виникнення, зміни й припинення обов´язку зі сплати податків і зборів;

5) порядок добровільного й примусового виконання обов´язку зі сплати податків і зборів;

6) порядок здачі податкової звітності й податкового контролю;

7) способи й порядок захисту прав платників податків.

В Україні ці норми закріплені в законах "Про систему оподаткування"33, "Про порядок погашення зобов´язань платників податків перед бюджетами й державними цільовими фондами"34 (далі Закон № 2181), "Про державну податкову службу в Україні"35 (далі Закон "Про ДПС"); Митному кодексі України36 (далі Митний кодекс).

Спеціальна (особлива) частина в податковому праві містить норми, які регулюють порядок стягнення окремих податків і зборів.

В Україні спеціальна частина складається з низки законів і декретів, що регламентують порядок стягнення податків і зборів, передбачених Законом "Про систему оподаткування", зокрема: Закон України "Про оподаткування прибутку підприємств"37 (далі Закон "Про прибуток"); Закон України "Про податок на додану вартість"38 (далі Закон "Про ПДВ"); Закон України "Про податок з доходів фізичних осіб"39 (далі Закон "Про ПДФО"); Декрет Кабінету Міністрів України "Про акцизний збір"40 (далі Декрет "Про акциз"); Декрет Кабінету Міністрів України "Про місцеві податки й збори"41 (далі Декрет "Про місцеві податки") тощо.

Міжнародна частина в податковому праві містить норми, що регулюють специфіку дії міжнародних актів у національному законодавстві.

Норми міжнародного оподаткування регулюються міжнародним податковим правом, до якого в Україні відносять міжнародні конвенції (договори) про запобігання подвійного оподаткування. Ці положення мають пріоритет перед нормами вітчизняного законодавства (ст. 19 Закону України "Про міжнародні договори України"42).

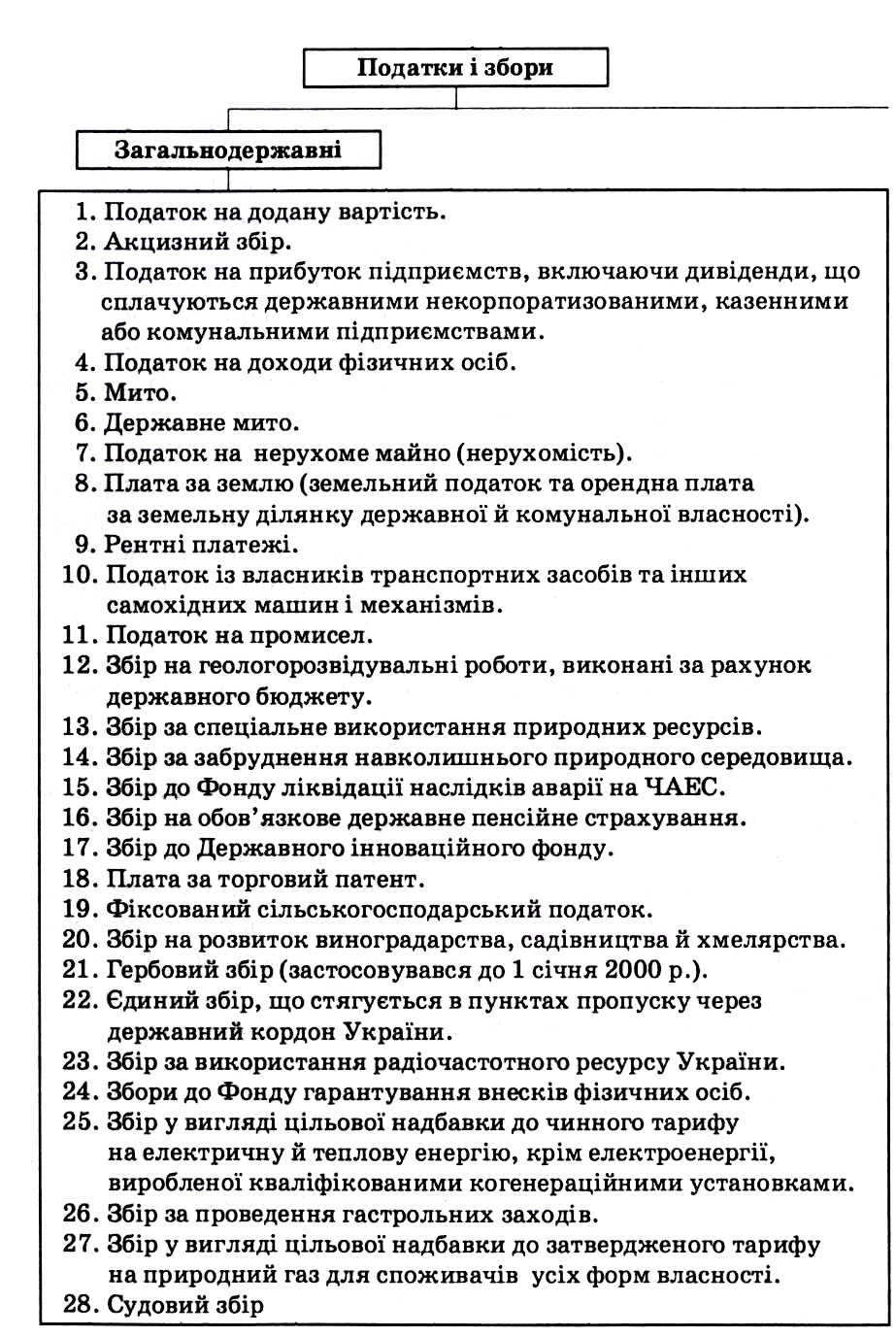

Склад податків і зборів, що стягуються на території України, закріплений у ст. 14 Закону "Про систему оподаткування", відповідно до якої до переліку податків і зборів включають загальнодержавні й місцеві податки і збори (рис. 2.2).

Загальнодержавні податки та збори встановлюються Верховною Радою України і стягуються на всій території України, місцеві податки та збори вводяться сільськими, селищними, місцевими радами відповідно до переліку й у межах граничних розмірів ставок, встановлених законами України (Декретом "Про місцеві податки").

Проте нині закріплений у Законі "Про систему оподаткування" перелік податків не повною мірою відповідає фактичному стану податкового адміністрування. Наприклад, деякі податкові платежі, незважаючи на згадування в Законі "Про систему оподаткування" на території України не стягуються (податок на нерухоме майно (нерухомість), збір до Фонду ліквідації аварії на ЧАЕС, збір у Державний інноваційний фонд, гербовий збір та ін.). Водночас існують податки, не зазначені в Законі "Про систему оподаткування", обов´язковість сплати яких передбачена іншими нормативними актами України, наприклад, єдиний податок.

Такі розбіжності обумовлені недоробками законодавців і породжують проблеми процедурного характеру в адмініструванні податків, зокрема в ситуації застосування кримінальної відповідальності за несплату податків, не передбачених Законом "Про систему оподаткування" (ст. 212 Кримінального кодексу України43). Тому до першочергових, нагальних потреб слід віднести уніфікацію норм законодавчих актів, що регулюють порядок оподаткування платників податків.

Порядок контролю й адміністрування податків і зборів в Україні регламентується Законом №2181, Законом "Про ДПС", Митним Кодексом, Указом Президента "Про Положення про Пенсійний фонд України"44.

Податкова система в Україні виникла разом із становленням незалежності в країні в 1991 р. і перебуває в процесі постійного розвитку й удосконалення. Динамізм законодавства є однією з найскладніших проблем сучасного податкового адміністрування. Так, наприклад, до базових законів з оподаткування, Закону "Про прибуток" та "Про ПДВ" за десять років дії було внесено понад 100 змін, що негативно вплинуло на податкову дисципліну платників податків та стан податкового контролю.

Ускладнюється податкове адміністрування й через наявність протиріч та колізій у правових актах, що було визнано на законодавчому рівні, в результаті чого до Закону № 2181 була внесена норма щодо конфлікту інтересів (підпункт 4.4.1): у разі, коли норма закону чи іншого нормативно-правового акту, виданого на підставі закону, або коли норми різних законів чи різних нормативно-правових актів припускають неоднозначне (множинне) трактування прав та обов´язків платників податків або органів контролю, внаслідок чого є можливість прийняття рішення як на користь платника податків, так і органу контролю, рішення приймається на користь платника податків. Тобто, враховуючи недосконалість податкового законодавства, цією нормою на державному рівні стосовно колізійних правових норм фактично закріплено принцип сумлінності платника податків.

Рис. 2.2. Види податків і зборів, включених у систему оподаткування України

Взагалі ж розвиток податкової системи в Україні до сьогодні можна поділити на два етапи: на першому етапі порядок податкового адміністрування встановлювався в локальних законодавчих актах: Законі "Про прибуток", Законі "Про ПДВ", Законі "Про прибутковий податок", а на другому етапі, який почався з 2001 p., був прийнятий Закон № 2181, який уніфікував правила адміністрування для всіх податків та зборів.

Податкове законодавство в Україні сформоване на основі нормативної бази, успадкованої від командно-адміністративної системи. Основи української національної податкової політики розроблялись під тиском обставин без належного наукового обґрунтування та аналізу макро- і мікроекономічних наслідків запровадження різних податків і розміру їх ставок, без урахування світового та історичного досвіду формування та розвитку податкових систем. Більшість рішень щодо формування податкової системи в Україні приймалась відповідно до особистих знань, інтуїції або інтересів керівників держави та и організаційних структур.

Це негативно вплинуло на чинну систему податкового законодавства України, яка характеризується такими недоліками:

— велика кількість нормативних документів та неузгодженість законів і підзаконних актів, які регулюють податкові відносини;

— нестабільність податкового законодавства, а саме численні зміни та поправки до чинних законів;

— наявність законів, які належать до інших галузей права, але зачіпають питання регулювання податкових відносин;

— відсутність достатніх правових гарантій для учасників податкових відносин.

З огляду на це першочерговим завданням третього етапу є уніфікація податкового законодавства шляхом прийняття Податкового кодексу з метою впровадження оптимальної податкової системи, що входить у сферу діяльності державного податкового менеджменту.

Організаційне забезпечення податкової системи полягає, насамперед, у створенні системи органів податкового адміністрування й контролю (органів ДПС, митного контролю, ПФУ) та забезпеченні їх необхідними кадровими, інформаційними та матеріальними ресурсами.

Мету державного податкового менеджменту фахівці визначають по-різному. Так, на думку Т. Реви45, метою податкового менеджменту на макроекономічному рівні є забезпечення дохідної частини бюджету та впливу податків на розвиток підприємництва і соціальної сфери. Т. Юткіна46 метою державного податкового менеджменту визначає оптимізацію використання двох основних каналів наповнення доходами казни держави: податків та позик. Автори підручника за редакцією О.Поршнева дотримуються позиції, що мета державного податкового менеджменту полягає в оптимальному та ефективному розвитку економіки через вплив на суб´єктів господарювання та на населення системою встановлених державою в законодавчому порядку податків та податкових режимів47.

Між тим, слід зазначити, що мета державного податкового менеджменту перебуває в нерозривному зв´язку з його об´єктом і спрямована на досягнення цим об´єктом бажаного стану.

Враховуючи наведене, можна дійти висновку, що метою державного податкового менеджменту є забезпечення створення та функціонування оптимальної податкової системи.

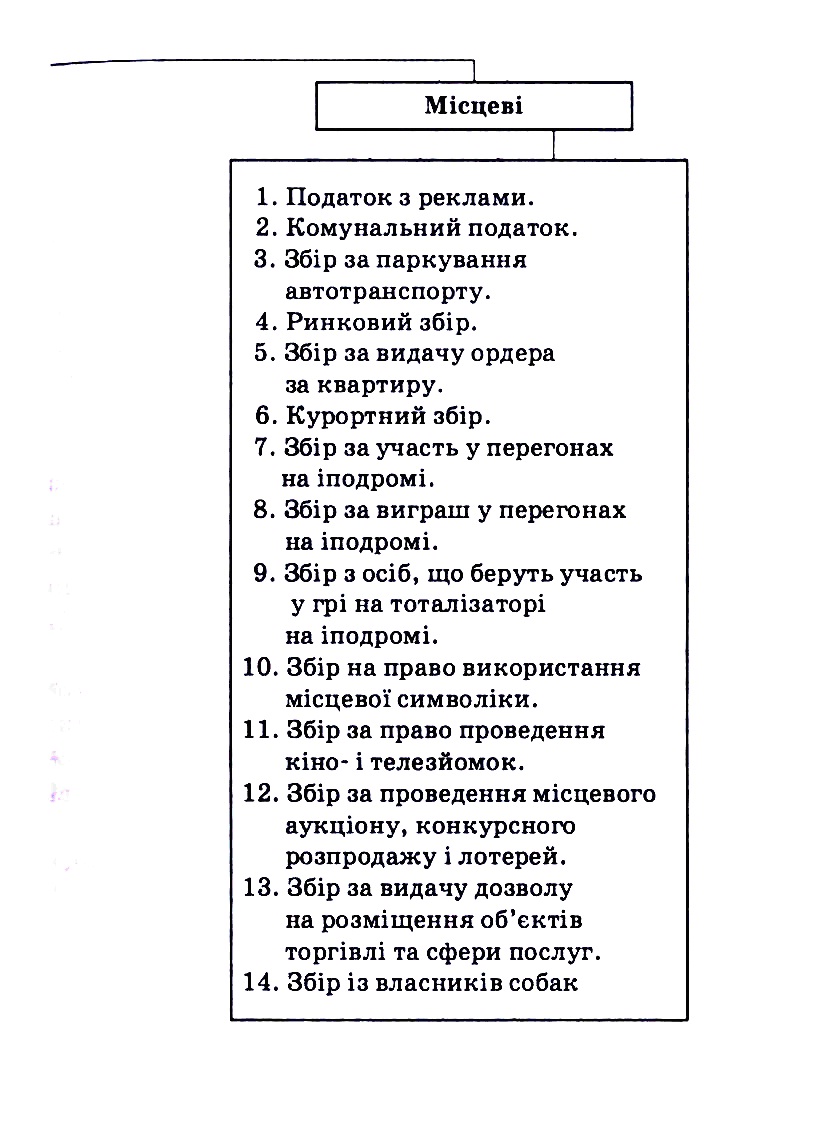

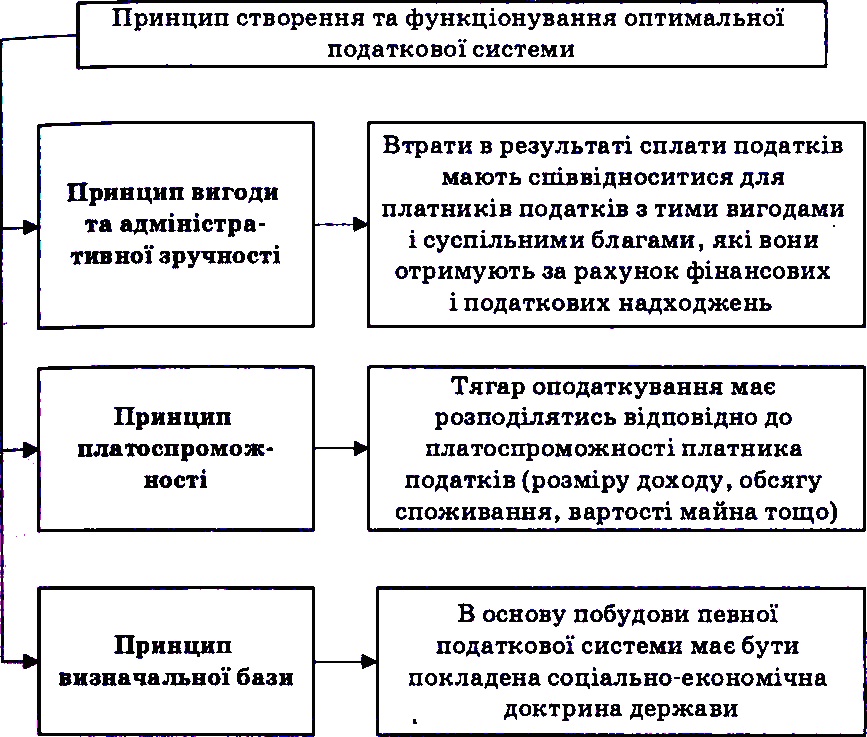

Проблема розробки оптимальної податкової системи виникла одночасно з появою податків, однак і зараз немає єдності підходів до її вирішення.

Основоположниками у дослідженнях ефективної податкової системи вважають У. Петті ("Трактат про податки й збори" (1662))48 та А. Сміта ("Дослідження природи й причини багатства народів" (1776))49.

Зокрема А. Смітом було виділено чотири принципи, на яких повинна ґрунтуватися оптимальна податкова система:

1) рівність — сплата податків пропорційно до доходів платників;

2) визначеність — ясність і визначеність податкових зобов´язань;

3) зручність сплати — збір податків у зручні для платників податків строки і в зручний спосіб;

4) "дешевість" — ощадливість витрат на збір податків; недопустимість дестимулювання ділової активності платників податків.

Надалі вченими був розроблений ряд теорій економічного регулювання (кейнсіанська теорія, неокласична теорія: теорія економіки пропозиції й монетаризм, неокейнсіанська теорія), у яких основи побудови оптимальної податкової системи інтерпретувалися по-різному. Наприклад, кейнсіанська теорія виходила з пріоритету прогресивного оподаткування, а теорія економіки пропозиції ґрунтувалася на зниженні ставок податків.

Фахівці відзначають, що нині не існує єдиної істинно правильної теорії економічного регулювання. У багатьох закордонних країнах, уряди яких ефективно застосовують методи регулювання на практиці, взаємодіють три основні концепції: кейнсіанська з різними варіаціями, теорія економіки пропозиції й монетаризму60.

У зв´язку з цим відрізняються і підходи вчених до визначення критеріїв оптимальності податкової системи. Зокрема, дискусійним є питання про дотримання принципу рівності в системі оподаткування держави, висловлюються думки, що цей принцип викликає ефект дестимулювання господарської діяльності платників податків51.

В Україні принципи оподаткування визначаються на законодавчому рівні в Законі "Про систему оподаткування".

До принципів побудови оптимальної податкової системи можна віднести такі (рис. 2.3).

,

,

Рис. 2.3. Принципи створення та функціонування оптимальної податкової системи*

Виходячи із зазначених принципів та мети державного податкового менеджменту, до його завдань слід віднести:

1) розробку та впровадження нормативних актів у сфері оподаткування. Виконання цього завдання передбачає здійснення заходів щодо прогнозування обсягів податкових надходжень на перспективу на основі прогнозних розрахунків росту Доходів підприємств, галузей, всієї економіки з використанням зарубіжного досвіду; розробки нових концепцій оподаткування, які сприяють розвитку бізнесу без шкоди для державних соціальних програм;

2) створення та забезпечення функціонування системи органів податкового адміністрування та контролю;

3) створення та забезпечення функціонування системи контролю за податковою системою держави.

Основне завдання державного податкового менеджменту щодо регламентування податкових норм і правил полягає у встановленні і коригуванні елементів податкової системи для забезпечення надходжень до бюджету та стимулюванні економічного зростання. Тобто, йдеться про оптимальне поєднання фіскальної і регулювальної функцій податків. Ефективність податкового менеджменту залежить від ступеня його відповідності можливостям економіки, потребам соціально-економічного розвитку країни та інтересам громадянського суспільства.

У межах виконання завдань державного податкового менеджменту розробляються заходи щодо впровадження податкової політики, з метою аналізу відповідності фактичних результатів запланованим здійснюється контроль за їх виконанням, що забезпечується реалізацією функцій державного податкового менеджменту.

����������� �� ����� | �����������

���� ����� �� ����� ���:

Банківський менеджмент

Менеджмент гостиниц и ресторанов

ПОДАТКОВИЙ МЕНЕДЖМЕНТ

Менеджмент якості

Маркетинг

Організація праці менеджера

Основи менеджменту

Культура ділового спілкування менеджера